Vous devez déclarer vos revenus fonciers (investissement locatif nu simple ou avec loi Pinel) ?

J’ai recensé les questions les plus courantes ainsi que leurs réponses.

Si vous ne trouvez pas la réponse à votre question, posez la directement dans le bloc de commentaire ci-dessous !

Je déclare déjà des revenus fonciers avec le formulaire CERFA 2044-S, dois-je également remplir le formulaire 2044 ?

Si vous avez déjà investi dans l’immobilier (SCPI, SCI, Robien, Malraux etc.) et déclarez vos revenus fonciers avec le formulaire 2044-S, vous ne devez pas remplir le formulaire 2044 mais bien rajouter votre nouveau bien sur le formulaire 2044-S.

Pour cela, il suffit de reporter les informations fiscales de votre nouveau bien, depuis l’onglet « 2044 » de l’outil, sur le formulaire 2044-S qui est très similaire au 2044.

Pourquoi le montant des « intérêts d’emprunt » affiché dans l’onglet 2044 de l’outil est différent des intérêts bancaires payés à la banque ?

Dans le jargon de l’administration fiscale, les « intérêts d’emprunt » sont les charges financières de votre prêt immobilier. Par conséquent, il s’agit de la somme :

- Les intérêts bancaires ;

- Les frais de dossier ;

- Les frais de garantie ;

- L’assurance emprunteur.

J’ai signé chez le notaire mon bien Pinel l’année dernière mais celui-ci n’est pas encore livré. Que dois-je faire ?

Bien que votre bien ne soit pas encore livré, vous devez déclarer les charges relatives à votre emprunt dès cette année (bloc « Financement » de l’onglet Entrée de l’outil). Si vous les avez réglés, n’oubliez pas de prendre en compte les frais de rédaction du règlement de copropriété.

Complétez également le bloc « Données bailleur et bien immobilier ».

Les informations relatives à votre locataire seront communiquées à l’administration fiscale sur votre formulaire 2044 de l’année qui suivra la mise en location de votre bien immobilier.

Note : la livraison et l’achèvement sont deux choses différentes ! Si votre bien a été achevé (mais non encore livré), vous devez faire la déclaration 2042-C, H1/H2 et 2044-EB. Vous pourrez ainsi profiter de votre réduction d’impôt dès cette année.

J’ai déclaré un déficit foncier l’année dernière, comment le prendre en compte cette année ?

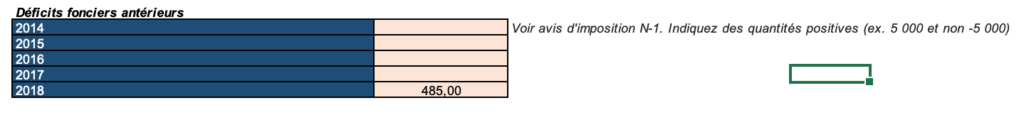

Reprenez l’outil que vous avez alimenté l’année dernière. Si vous avez constaté un déficit foncier, ls ligne 420 à 441 ont été alimentées :

Pour rappel, les intérêts d’emprunt sont déductibles dans la limite des revenus fonciers bruts. La part excédentaire est reportée l’année suivante. Les autres frais et charges sont déductibles de votre revenu global dans la limite de 10 700€.

Dans notre exemple, les intérêts d’emprunt de 5 185€ sont supérieurs aux revenus bruts (4 700€). On les déduits donc des revenus dans la limite de 4 700€. L’excédent (5 185€ – 4 700€ = 485€) est reporté l’année suivante. Les autres frais et charges de 1 390€ ont été déduits des revenus globaux.

Finalement, la ligne 438 indique le montant à reporter dans la prochaine déclaration dans l’onglet Entrée (485€) :

Le bénéfice foncier sera ainsi diminué du déficit :

Si un déficit restant à reporter subsiste, il faudra de nouveau le reporter dans la prochaine déclaration (onglet Entrées). C’est le cas ici (265€ en 2018).

Comment déclarer les charges de copropriété ?

Durant l’année, vous payez des provisions de charge. Ce forfait se compose de charges déductibles, non déductibles et récupérables auprès du locataire.

Vous déclarez à la ligne 229 du formulaire 2044 ce montant de provision de charges.

Pour l’année fiscale précédente, vous disposez également de l’arrêté des comptes du syndic et vous connaissez ainsi la part exacte de charges déductibles, non déductibles et récupérables.

Sachant que l’année précédente, vous avez déduit la provision de charge en intégralité, vous devez donc réintégrer la part de charges non déductibles et récupérables.

Mon locataire a payé son loyer de décembre 2019 en janvier 2020. Sur quelle déclaration dois-je reporter ce loyer ?

Le fait générateur des revenus et charges est l’année de paiement. Par conséquent, bien qu’il s’agisse du loyer de décembre 2019, il devra être comptabilisé sur la déclaration des revenus 2020.

Inversement, si votre locataire vous a réglé le loyer de janvier 2020 en 2019, vous devrez le prendre en compte sur la déclaration des revenus 2019.

La logique sur les charges est la même. Une facture pour une prestation de plomberie réalisée en décembre 2019 et payée en janvier 2020 devra être déclarée en 2020.

Comment comptabiliser les frais de notaire ?

Les frais de notaire ne sont pas des charges déductibles. Vous ne devez donc pas les reporter dans le formulaire CERFA 2044. En revanche, ils sont inclus dans le prix de revient qui est l’assiette de réduction d’impôt Pinel.

Vous réduirez donc votre imposition de 12%, 18% ou 21% du montant des frais de notaire selon la durée d’engagement au dispositif Pinel (6, 9 ou 12 ans).

Bonjour

Le sujet a déjà été abordé, mais je préfère reposer la question histoire de ne pas faire d’erreur

J’ai signé chez le notaire l’achat d’un appartement en loi Pinel en décembre 2020

Pour financer cette opération, j’ai contracté un prêt dont j’ai accepté l’offre en mars 2020 (il s’est écoulé près d’un an entre la réservation et la signature chez le notaire … pour cause de COVID qui a tout bloqué en 2020)

La livraison de l’appartement est prévue seulement fin 2022 (divers aléas de chantier sont survenus en plus du COVID …)

Je paie des frais d’assurance sur le prêt depuis avril 2020 (donc avant la signature chez le notaire), ce prêt bénéficiant d’un différé total sur le remboursement (il y a donc uniquement des frais d’assurance payés en 2020)

Si j’ai tout bien compris, je dois uniquement remplir la déclaration annexe 2044, dans laquelle je peux faire apparaitre les frais d’assurance payés en 2020 (même ceux payés avant la signature chez le notaire ?) ainsi que les frais de cautionnement du prêt, qui ont été réglés en décembre 2020 avec la première échéance au moment de la signature chez le notaire.

Le déficit sur revenus fonciers correspondant est ainsi reporté sur la déclaration 2042

Les autres déclarations annexes mentionnées ici ne seront à remplir que lorsque j’aurai pris possession du bien, soit lors de ma déclaration de revenus 2022 réalisée en 2023

Dites-moi si j’ai tout bon

Merci d’avance, et merci pour ce site et pour l’outil de calcul, c’est vrai qu’il n’est pas évident de trouver une source d’information aussi complète sur le sujet

Bonjour Patrick,

C’est exactement cela. Tant que le bien n’est pas livré, votre bien n’est pas « un Pinel ». Vous devez donc uniquement déclarer le formulaire 2044 et comptabiliser les charges d’emprunt qui seront déductibles de vos revenus fonciers futurs (ou déjà existants si vous avez déjà des biens loués en nu).

En revanche, vous ne pouvez pas déclarer « les assurances payés avant la signature chez le notaire ». En théorie, vous n’avez pas de dépenses avant le passage chez le notaire (mis à part une éventuelle assurance PNO).

A bientôt,

Cyrille

Cyrille,

Question supplémentaire car je suis inquiète. J’ai acquis mon bien en mars 2018 mais l’achèvement des travaux a eu lieu en janvier 2019 et la réception du bien en mars 2019. Je dois bien remplir le formulaire 2044-EB cette année en 2020, au titre des revenus 2019 n’est-ce pas vu que l’achèvement et la livraison ont eu lieu en 2019 pour mon bien ?

Car dans les explications de votre PDF vous donnez l’exemple d’un bien livré en 2019, et qu’il est nécessaire de faire la déclaration de ce bien en 2019 au titre des revenus 2018. Du coup je ne sais pas quelle information est juste.

Nina,

Tout à fait, vous devez déclarer :

La 2044-EB

La 2044 si régime réel

La 2042-C

Eventuellement la H1/H2 si ce n’est pas déjà fait

Bonjour Cyrille,

J’ai acheté ce jour votre outil pour m’aider dans ma première déclaration PINEL mais j’ai plusieurs doutes et/ou questions. D’avance merci pour votre aide car j’ai peur de faire une erreur ! Voici mes questions :

1) à l’ouverture du fichier Excel, dans l’onglet Entrées, dans la case D23 il y avait déjà le chiffre 700 qui était entré et reporté de ce fait dans les autres onglets. Est-ce un oubli de votre part ?

2) J’ai acheté mon bien le 27 mars 2018 et de ce fait les frais de dossiers de ma banque pour le prêt (900€) ainsi que les frais de garanties dus à la SACCEF (2375€) ont été payés lors du premier appel de fond en 2018. Du coup aurais-je dû les déclarer l’année dernière en 2019 au titre des impôts 2018 ?

De ce fait s’ils ont été oubliés l’année dernière puis-je les indiquer dans la déclaration de cette année ?

3) Toujours dans l’onglet des entrées, dans la case intitulée Charge de gestion du Pinel (voir relevé du gestionnaire), de qui parle t-on quand on parle de gestionnaire ? du syndic en charge de la copropriété ?

4) Enfin dans l’onglet destiné au formulaire 2042-C il doit y avoir une erreur dans la formule de l’outil car dans les cases intitulées Prix au m² plafonné et assiette de réduction à reporter, il est indiqué le montant de mon acquisition. Je pense que ce n’est pas normal.

Bonjour Nina,

Voici mes réponses :

1) Ce montant est à titre d’exemple. Si vous ne louez pas le garage de votre bien séparément du logement, vous devez supprimer ce montant

2) Vous auriez du effectivement les déclarer l’année dernière. Vous ne pouvez pas les reporter cette année puisqu’ils ont été payés en 2018. Normalement, il est possible de demander à l’administration fiscale un formulaire pour corriger la 2044 des revenus 2018.

3) Il s’agit des honoraires de votre agence locative. La partie syndic est à renseigner sur les cellules suivantes.

4) La première année, vous devez reporter le prix de revient de votre investissement sur la 2042-C. Les années suivantes, ce sera la réduction d’impôt qui devra être reportée.

N’hésitez pas si vous avez d’autres questions ou besoin de précisions.

Cyrille

bonjour

très bien votre outil de remplissage pour la déclaration pinel

j aie reçus les clés de mon, un logement pinel en décembre 2019.;aucun locataire pour 2019 , locataire rentre en janvier 2020 faut il faire une déclaration 2044 pour cette Année ou attendre l année prochaine pour la faire . j aie fait ma déclaration 2044 EB, si oui que faut il remplir sur ma 2044 étant donner que j un pret en cour sur cette appartement .

cordiallement

Bonjour,

Même si vous n’avez pas de locataire en 2019, il faut faire la 2044 afin de déclarer à minima les intérêts d’emprunt et l’assurance emprunteur. Si votre prêt à été souscrit en 2019, vous devez également déclarer les frais de dossier et les frais de garantie (hypothèque ou caution).

Si vous avez réglé d’autres charges, comme les frais d’établissement du règlement de copropriété, vous pouvez également les indiquer sur la 2044.

Enfin, vous devez déclarer votre réduction d’impôt Pinel sur la 2042-C afin de bénéficier de 2% du prix de revient sous forme de réduction d’impôt.

Cyrille

Bonjour

J’ai une question concernant un investissement Scellier. J’ai acquis un appartement en scellier intermédiaire (réception de l’appartement le 20 décembre 2010 et premier locataire en janvier 2011 . Je pense qu’il faut que je fasse la prorogation cette année dans la déclaration d’impôt 2019. A priori, il faut remplir la case 7ZA en mettant le montant de l’investissement mais je mets 132000 euros, et à la fin de la déclaration j’ai une alerte me disant qu’une somme dépasse 100000 euros! Est-ce bien cette somme que je dois mettre? D’autre part, chaque année je mettais la somme de 15019 euros dans une case qui faisait la réduction d’impôt (un peu plus de 3000 euros). Dois-je la remettre cette année et si oui dans quelle case? Merci de votre aide.

Bonjour,

Pour bien comprendre, les 15 019 euros étaient le montant de réduction sur 9 ans ? Je suis en effet étonné du message d’erreur car après vérification, il faut bien renseigner le montant investi dans cette case.

Normalement, en vous ré-engageant sur une période triennale, vous devriez générer 6% de réduction d’impôts supplémentaires sur 3 ans.

Merci