Si vous êtes vous-même TNS, vous le savez : votre couverture retraite n’est pas très importante. Il est donc nécessaire d’anticiper et de vous constituer votre propre retraite par capitalisation. Le plan d’épargne retraite est une solution très pertinente pour les travailleurs non salariés.

Les plans d’épargne retraite individuels

Le Madelin retraite

Avant la loi PACTE de 2019, un TNS qui souhaitait épargner pour sa retraite avec un dispositif individuel devait ouvrir un Madelin Retraite (grâce à l’article 154 bis du Code Général des Impôts).

Le Madelin comme le PER individuel d’aujourd’hui sont les seuls dispositifs d’épargne retraite pour les professionnels TNS qui n’ont pas de salariés.

L’avantage du Madelin est de pouvoir disposer de supports d’investissements diversifiés qui permettront au travailleur non salarié de constiuer une rente à vie pour sa retraite. Les versements qu’il effectuera sur son plan d’épargne seront déductible de ses revenus. S’il est fortement fiscalisé, cela lui permettra donc d’obtenir une baisse significative de ses impôts !

Le PER individuel

Le PERin a un fonctionnement similaire au Madelin retraite. La principale différence résidence dans les conditions de sortie :

- Il est possible de convertir le capital en rentes viagères (comme dans le cas du Madelin) mais aussi de le sortir partiellement ou en totalité !

- Pas d’obligation de versement sur un PER (contrairement au Madelin) : vous épargnez à votre rythme

- Une condition de sortie de capital pour l’acquisition en résidence principale a été ajoutée pour le PER individuel

Comme pour le Madelin, la sortie en capital ou en rentes est fiscalisée :

- Le capital est soumis à l’impôt sur le revenu et les plus-values à la flat-taxe (PFU) en cas de sortie en capital

- Les rentes sont soumises à la fiscalité des rentes perçues à titre gratuit (après un abattement).

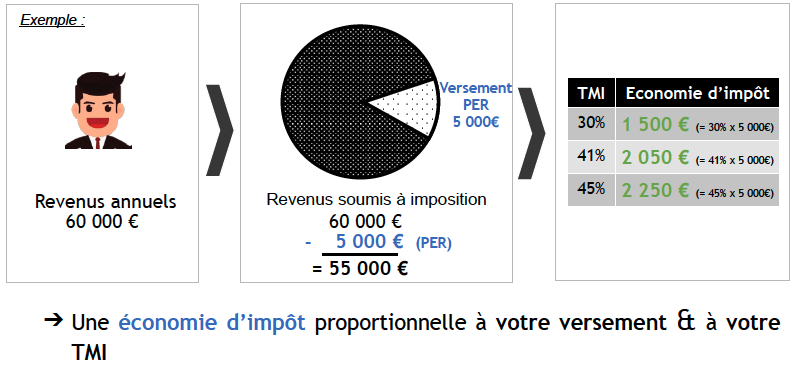

Épargner sur un PER individuel : exemple

Afin de mieux comprendre le montage, je vais prendre l’exemple d’un travailleur non salarié (ici, des professions libérales) qui souhaite investir dans un PER individuel.

David est infirmier en profession libérale. Il souhaite préparer sa retraite en investissant dans un PER. Ses revenus professionnels imposables sont de 60 000€ et lui génèrent une fiscalité de 12 000€. Sa tranche marginale d’imposition est de 30%.

Cette année, il souhaite épargner 5 000€ pour sa retraite (nets de charges sociales). L’avantage fiscal sera donc de 5 000€ x 30% = 1 500€.

Jeanne, elle, est médecin généraliste et perçoit un revenu net imposable de 180 000€. Célibataire, elle paie 60 000€ d’impôts et se situe sur une tranche marginale d’imposition de 45%.

Si elle décide également d’épargner 5 000€ pour sa retraite, son gain sera plus important : 5 000€ x 45% = 2 250€.

Si Jeanne voit sa TMI baisser à la retraite (30% par exemple), elle bénéficiera d’un gain grâce au levier fiscal (s’ajouteront bien évidemment les plus-values du plan). En effet, son effort d’épargne sera de 2 750€ (5 000€ – 5 000€ x 45%) et elle récupérera un capital de 3 500€ à la retraite (5 000€ – 5 000€ x 30%). Le gain fiscal est donc de +27%.

Les PER d’entreprise : les PERECO

De nombreux TNS l’ignorent mais ils sont éligibles au Plan d’Epargne Retraite d’entreprise.

Dès lors qu’ils emploient au moins un salarié (même à temps partiel ou qu’il soit son conjoint collaborateur), le travailleur non salarié peut souscrire à un PER d’entreprise (PERECO pour PER entreprise collectif).

Et vous allez voir, le PERCO est beaucoup plus efficace que le PER individuel pour un TNS.

Le PER entreprise permet au TNS de mettre en place un abondement. L’entreprise va verser une somme d’argent défiscalisée et peu soumises aux charges sociales (0% si moins de 50 salariés) directement sur le plan du chef d’entreprise.

Comment mettre en place une règle d’abondement ?

Le chef d’entreprise devra mettre en place une règle d’abondement qui est collective et s’adresse à l’ensemble des salariés. Cet abondement est limité (16% du PASS, soit 6 582€) et proportionnel au versement volontaire du salarié et du TNS.

Si l’idée est de pouvoir avantager le TNS et d’optimiser les charges sociales et la fiscalité de ses versement, il ne faudra pas oublier que les règles d’abondement profiteront également aux salariés (ce qui, en soit est une bonne nouvelle puisque cela permettra au chef d’entreprise de rémunérer ses salariés différemment et avec peu de frottements fiscaux et sociaux).

Comparatif avec le PER individuel

Si je reprends l’exemple précédent, les 5 000€ versés par David sont nets de charges sociales. Pour comparer des choses comparables, je prends le montant équivalent, avant prélèvement des charges sociales, soit un budget d’environ 7 150€ (2 150€ de charges).

| A l’entrée | PER Individuel | PER Entreprise |

|---|---|---|

| Versement volontaire | 5 000€ | 1 560€ |

| Abondement | 0€ | 4 680€ |

| CSG-CRDS sur abondement | 0€ | 450€ |

| Charges sociales sur versement | 2 150€ | 460€ |

| Coût pour le TNS | 7 150€ | 7 150€ |

| Montant épargné | 5 000€ | 6 240€ |

Un PER entreprise est bien plus efficace puisqu’ici il permet, pour un coût de 7 150€ pour le TNS, d’épargner 6 240€ au lieu de 5 000€ avec le PER individuel. Soit un gain de +25% !

A la sortie, l’efficacité est encore plus redoutable puisque seuls les versements volontaires sont fiscalisés à l’impôt sur le revenu !

Et donc 1 560€ pour le PER Entreprise et… 5 000€ pour le PER Individuel.

Jeanne, qui a une TMI de 30% paiera donc 70% de fiscalité en moins !

En savoir plus sur les PER pour ls TNS

Vous souhaitez faire le point sur vos finances ?

Nous vous proposons un audit patrimonial sur-mesure. Prenez un premier rendez-vous gratuit avec un conseiller !

Prendre RDV