Face à la baisse des pensions de retraite allouées par les caisses de retraite, les Français se soucient plus que jamais de leur pouvoir d’achat durant leur retraite. Le régime général et les régimes complémentaires (Agirc – Arrco) ne seront pas suffisants pour garantir un niveau de vie confortable. Pour profiter au maximum de sa retraite, il faut donc préparer sa retraite dès aujourd’hui, et peu importe votre âge.

Faits d’actualité, les réformes successives de notre système de retraite poussent les français à anticiper.

D’autre part, de plus en plus de particuliers se posent des questions sur les placements les plus adaptés et leur efficacité. Je vous propose dans ce dossier de vous guider pour établir une stratégie d’investissement pour vos vieux jours.

Faire le point sur sa situation

Vous devez tout d’abord faire un point sur votre situation pour mieux préparer sa retraite. Que vous souhaitiez préparer votre retraite à 40 ans, à 30 ans ou bien plus tard, cet exercice est important.

Déterminez vos conditions de départ à la retraite, estimez votre pension de retraite et faites le point sur votre patrimoine pour savoir s’il sera suffisant pour financer un écart de rémunération entre vos revenus d’activités et ceux à la retraite.

Régimes de retraite

Les régimes de retraite obligatoires fonctionnent sur le principe de répartition : les cotisations versées par les actifs aujourd’hui servent à payer immédiatement les retraites. Les actifs ont ainsi des droits pour leur future retraite qui sera payée par les actifs de demain.

Les régimes de retraite par répartition sont donc fondés sur une solidarité entre les générations.

Il existe d’autres types de régimes de retraite, comme les régimes facultatifs à votre initiative. Il s’agit de régime par capitalisation : vous cotisez pour vous-même. Plus vous versez durant votre vie professionnelle et plus vous aurez une retraite importante.

Conditions de départ

Vous ne pouvez pas partir à tout âge à la retraite sans que cela n’ait une incidence sur votre montant de retraite.

L’âge légal de départ à la retraite est de 64 ans si vous êtes né après le 1er janvier 1968.

Si vous êtes né entre le 1er septembre 1961 et le 31 décembre 1967, l’âge légal va augmenter progressivement de 62 ans à 64 ans (3 mois de plus par année de naissance).

Relevé de carrière

Pour réaliser une première estimation de vos droits à la retraite, vous pouvez demander votre relevé de situation (RIS) et votre relevé de carrière pour connaître le nombre de trimestres validés.

Le relevé de carrière est disponible sur le site de l’Agirc-Arrco.

À noter que votre assurance retraite procède à une mise à jour régulière de ce document.

Estimer sa retraite

Pour estimer votre retraite, connectez-vous à l’espace en ligne lassuranceretraite.fr

Votre estimation va dépendre de beaucoup de paramètres, c’est la raison pour laquelle il est préférable de vous munir de tous les documents en votre possession pour réaliser la simulation du calcul de retraite.

Les éléments demandés sont :

- Votre situation familiale (nombre d’enfants et leur âge) ;

- Votre situation professionnelle (activités, contrat de travail, revenus, temps plein ou temps partiel) ;

- Une activité supplémentaire, une période de maladie ou encore de chômage.

Où et quand faire sa demande (renseignement, dossier, etc.)

Il est important d’anticiper votre transition à la retraite et donc de savoir où aller pour se renseigner sur sa retraite.

5 ans avant la retraite, organisez votre départ. Pour cela, l’Assurance retraite vous met à disposition un accompagnement personnalisé et gratuit jusqu’à votre passage en retraite. Vous pouvez vous inscrire à l’Agenda retraite.

Un an avant la retraite, vous devrez fixer précisément votre date de départ à la retraite. Pour cela, plusieurs paramètres sont à prendre en compte :

- L’âge légal de la retraite ;

- Le nombre de trimestres ;

- La date à laquelle vous arrêtez de travailler ;

- Les droits acquis dans les régimes de retraite complémentaire.

Vous pouvez vous faire accompagner pour fixer la date de départ à la retraite. En effet, une erreur peut être lourde de conséquence sur votre montant de retraite.

4 mois avant votre retraite, faites votre demande en ligne. Une seule demande doit être faite pour l’ensemble de vos régimes de retraite, de base et complémentaire.La demande en ligne doit être réalisée sur votre page espace personnel de l’Assurance retraite.

Anticiper ses futures dépenses

Même s’il est difficile d’anticiper ses futurs besoins, il est primordial d’estimer le budget nécessaire pour vivre confortablement à la retraite.

Les dépenses à prévoir sont très différentes. En étant propriétaire, votre logement aura peut-être besoin de quelques rénovations ? Vous devrez sûrement aider vos enfants pour financer leurs études ou encore déménager si vous préférez vivre ailleurs pour vos vieux jours.

Bref, que ce soit sur les sujets de la santé, de la famille, de l’immobilier ou des loisirs, il faut prendre en compte tous ces paramètres !

Préparer sa retraite grâce au taux de remplacement

Avant toute chose, le régime de retraite par répartition français est dans une très grande difficulté. Il est fort à parier que si vous êtes à plus de 20 ans de la retraite, le risque de percevoir une rente insuffisante est maximal.

Ça, c’était la mauvaise nouvelle…

La bonne nouvelle, c’est que sur un horizon supérieur à 20 ans, il est tout à fait possible de se constituer une surface patrimoniale suffisante pour compléter sa retraite et ainsi vivre confortablement.

Pour le calcul de votre retraite, sachez que vous devez avoir cotisé un nombre minimum de trimestres de retraite ou avoir atteint l’âge légal pour prétendre à votre retraite à taux plein.

Pour le régime des salariés, l’âge de départ légal est de 62 ans pour les personnes nées à partir de 1955. Le nombre de trimestres cotisés est de 166, soit 41,5 ans. Si vous n’avez malheureusement pas cotisé suffisamment, vous devez soit repousser votre âge de départ à la retraite ou accepter une diminution du montant de votre retraite.

Dans le cas où vous disposerez d’une retraite à taux plein, vous devez retenir un taux de remplacement de 50% du salaire annuel moyen. Pour connaître ce salaire annuel moyen, il faut prendre la moyenne des 25 meilleures années de votre carrière.

En conclusion : si vous souhaitez maintenir votre niveau de vie à la retraite, vous allez devoir recréer 50% de votre salaire sous forme de rentes.

Rien que ça.

Combien épargner pour sa retraite ?

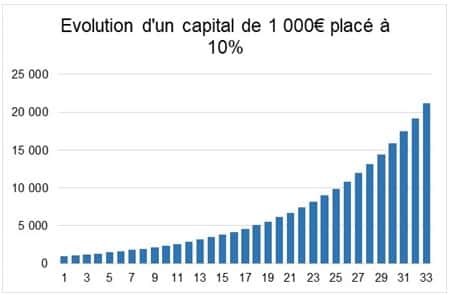

Épargner pour sa retraite doit être fait le plus rapidement possible. En effet, vous pourrez ainsi bénéficier des intérêts composés sur une durée plus longue et vous constituer un patrimoine bien plus important.

Bien qu’important, le montant a donc moins d’influence sur votre patrimoine à la retraite que la durée d’investissement et le taux de rendement.

Le principe des intérêts composés ? Les intérêts capitalisés vont produire de nouveaux intérêts à leur tour… Sur une durée suffisamment longue, c’est une boule de neige qui se transforme en avalanche !

Placer 1 000€ sur une solution financière à 10% permet de :

- Multiplier par 2 votre capital sur 10 ans ;

- Multiplier par 5 votre capital sur 20 ans ;

- Multiplier par 21 votre capital sur 35 ans.

Ce graphique vous permettra de savoir combien épargner pour votre retraite et ainsi bien préparer sa retraite.

Diversifier son patrimoine pour limiter le risque

La diversification du patrimoine est importante pour limiter les risques et bien préparer sa retraite.

La diversification consiste à répartir son capital sur des actifs décorrélés, c’est-à-dire, que leur valorisation n’évolue pas de la même manière. Pour cela, il faut investir dans des placements variés :

- En terme de nature (immobilier, bourse, actions non cotées etc.)

- En terme de géographie (Europe, Amérique du Nord, Asie etc.)

- En terme de contrepartie (banques différentes par exemple)

Attention toutefois. De nombreuses personnes pensent diversifier convenablement une allocation d’assurance-vie en y incorporant quelques fonds de valeurs françaises ou américaines. C’est une erreur et loin d’être suffisant… Afin d’avoir une allocation correctement diversifiée qui pourra faire face à des chocs importants, comme des krachs boursiers, je vous conseille de demander une analyse de votre portefeuille à un spécialiste de l’investissement financier.

Enfin, le niveau de diversification va être différent selon votre profil de risque personnel (à définir) :

- Pour les risquophobes, diversification maximale au détriment de la rentabilité ;

- Pour les risquophiles, diversification plus légère afin d’augmenter le rendement.

Gardez cependant en tête que vous devrez tout de même sécuriser progressivement vos placements dédiés à la retraite à mesure que vous approcherez de la date de liquidation de vos droits à la retraite. La sécurisation progressive de votre capital permet de bien préparer votre retraite.

Adapter vos placements retraite selon votre âge

Je viens de l’aborder dans le paragraphe précédent mais n’oubliez pas que la répartition de vos avoirs et investissements doit évoluer dans le temps à mesure que vous vous approchez de la retraite.

Pour un même profil de risque, un quarantenaire n’aura pas la même exposition à des actions, obligations, fonds monétaires ou immobiliers qu’un retraité.

A mesure que vous approchez de l’âge de la retraite, sécurisez vos placements en les dirigeant progressivement vers des fonds prudents, de l’immobilier sécurisé et peu chronophage (comme de la SCPI ou de la résidence de service par exemple) ou des liquidités. Il est même possible de demander à votre assureur de convertir votre assurance-vie en rentes viagères. Vous bénéficierez ainsi d’un revenu garanti à vie.

L’idée est de prendre des investissements dynamiques (en cohérence avec votre profil de risque) sur des horizons larges et de sécuriser sur des horizons plus courts, jusqu’à garantir les revenus au moment d’entrer en retraite.

Les placements à privilégier pour préparer sa retraite

Parmi les investissements qui existent sur le marché, certains sont appropriés pour financer sa retraite grâce à un complément de revenu voire plus. Je vous cite ici les placements que je recommande pour bien préparer votre retraite.

L’immobilier locatif

L’immobilier est une solution puissante pour se constituer un patrimoine qui pourra vous servir des rentes (les loyers) une fois le crédit immobilier remboursé.

D’ailleurs, tout l’intérêt de l’immobilier est justement de pouvoir contracter un prêt immobilier pour acheter un bien dont le loyer vous permettra de diminuer votre effort d’épargne.

Vous utiliserez donc le principe de l’effet de levier de crédit, qui vous permettra de démultiplier la rentabilité de votre opération.

Pour mieux comprendre, prenons un exemple simple : vous achetez un appartement au prix de 100 000€. Le loyer généré est de 500€ tous les mois (faisons abstraction des charges et de la fiscalité pour simplifier).

En achetant au comptant, votre rendement locatif est de 6%.

A présent, en achetant ce bien immobilier avec un crédit bancaire ayant une mensualité de 600€, vous aurez un effort d’épargne mensuel de 100€ (600€ – 500€ = 100€).

Finalement, vous disposerez de votre capital de 100 000€ à la fin du crédit (ici dans 20 ans).

Placer 100€ durant 20 ans pour obtenir un capital de 100 000€, c’est avoir entre les mains une solution financière générant une rentabilité de plus de 13% ! Incroyable non ? Vous venez de comprendre l’effet de levier du crédit (un doute sur le calcul ou vous souhaitez davantage d’explications ? Dites-le moi en commentaire ci-dessous).

Pour votre information : plus la durée est longue et l’apport faible et plus l’effet de levier est fort (et donc la rentabilité également).

Vous l’aurez compris, acheter un bien sans crédit immobilier a beaucoup moins d’intérêts.

En conclusion, si vous êtes à plus de 10 ans de la retraite, empruntez pour acheter de l’immobilier. Si vous êtes très proche de la retraite avec un bon pécule, investissez directement votre capital dans de l’immobilier. Dans ce cas, il faut mieux s’orienter vers la SCPI ou la résidence de service.

La SCPI

La SCPI (Société Civile de Placements Immobiliers) est également appelée la “Pierre Papier”. En investissant dans des parts de SCPI, vous êtes actionnaire et possédez une part d’un parc locatif. Le gérant de la SCPI achètera en votre nom des biens immobiliers qui généreront des loyers qui vous seront redistribués. Il s’occupera également de l’administratif et formalité, des lieux où investir, optimiser et organiser les achats…

Ce type de placement est parfait pour les retraités qui ne veulent pas gérer un parc immobilier. Les rendements sont excellents sur la plupart des SCPI (de 4,5% à 6% net de frais pour les plus solides).

Idem pour les investisseurs qui veulent préparer leur retraite : faire financer ses SCPI à crédit est un bon moyen d’obtenir un revenu complémentaire pour la retraite.

Attention toutefois à bien choisir ses SCPI : ce ne sont pas les plus rentables qui sont les mieux ! Deuxième point d’attention : la fiscalité qui peut rapidement être douloureuse dans certains cas.

L’immobilier ancien en LMNP

Le LMNP est un moyen d’obtenir des loyers non fiscalisés. Appliqués à l’immobilier ancien, cela vous permettra d’obtenir un rendement élevé.

Cependant, cela demandera de l’investissement en temps et en gestion pour l’investisseur. Un retraité devra donc avoir conscience qu’il ne pourra peut-être pas s’occuper éternellement de la gestion de son appartement.

Il existe cependant des agences qui pourront gérer le bien.

Enfin, le niveau de risque est plus élevé que les solutions immobilières citées précédemment. Un impayé ou un appel de charge important pour des travaux peut être douloureux pour le bailleur qui compte sur ses loyers pour vivre !

Rendez-vous patrimonial offert

Vous souhaitez investir votre argent ou faire un bilan de votre situation patrimoniale mais vous êtes perdu ? Vous êtes au bon endroit ! Invest’Aide est un cabinet de gestion de patrimoine qui vous aide à faire les bons choix. Commencez par un rendez-vous gratuit avec l’un de nos conseillers patrimoniaux.

L’assurance-vie

L’assurance-vie est un véritable couteau-suisse : on peut (presque) tout faire avec ce type de placement !

L’assurance-vie est une enveloppe fiscale qui vous permet de placer votre argent sur des supports très différents : fonds euros (garantis), fonds immobiliers, fonds actions, fonds obligataires ou monétaires etc.

Vous pouvez ainsi vous construire une véritable allocation (composition de différents fonds) personnalisée en fonction de l’horizon d’investissement et de votre profil de risque.Dans le cadre de la préparation de la retraite, je vous recommande de vous exposer à des fonds performants, diversifiés et relativement dynamiques (en fonction de votre profil de risque) afin de délivrer le plus de rentabilité possible sur le long-terme.

En avançant dans l’âge et en vous approchant de l’âge de la retraite, demandez à votre gestionnaire de sécuriser progressivement votre allocation.

Enfin, misez sur des fonds prudents lors de la retraite afin de pouvoir vous distribuer des rentes. Vous pouvez même demander à votre assureur de convertir le capital en rente viagère.

Les avantages de l’assurance-vie : bénéficier d’une fiscalité attractive lors de son vivant (la phase d’épargne et de sortie), la possibilité de réduire les frais successoraux (à savoir pour transmettre plus à sa famille ou à ses enfants).

L’inconvénient est dans le choix des supports, faites-vous aider par un expert.

Le PER

La loi PACTE de 2019 a redessiné le paysage de l’épargne retraite en France. Elle l’a surtout grandement simplifié !

Il est aujourd’hui possible de souscrire à un plan d’épargne retraite beaucoup plus souple que les plans précédents (notamment le PERP).

Il est possible, avec un PERin :

- De défiscaliser les sommes déposées sur le PER ;

- De sortir en capital (total ou partiel) à la retraite mais aussi en rentes ;

- De casser son PER pour acquérir sa résidence principale.

Comme pour l’assurance-vie, vous pouvez mettre en place une stratégie sur des fonds pour votre objectif de retraite.

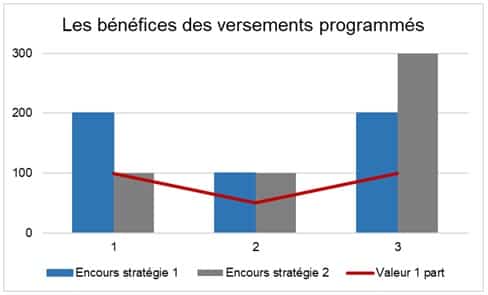

N’oubliez pas de rentrer progressivement sur les marchés afin de “moyenner à la baisse” en cas de correction des marchés financiers. Votre encours s’appréciera ensuite plus rapidement dans un contexte de marchés haussiers.

Pour bien comprendre ce concept, prenons un produit financier quelconque. Le cours peut monter et baisser mais globalement, si ce produit est de qualité et suffisamment diversifié, sa valeur s’appréciera dans le temps.

La première année il cote 100, la deuxième 50 et 100 la troisième.

Si vous achetez deux parts la première année, votre encours sera le même la troisième année (une part vaudra toujours 100).

Pourtant, en achetant une part la première année, puis deux autres l’année suivante (car la part ne vaut plus que 50), votre encours final sera de 300 (3 parts valorisées 100). Soit 50% de rentabilité supplémentaire que la première stratégie.

La mise en place de versement programmé est donc indispensable sur ces placements avec une échéance long-terme.

Étude de cas : comment prendre sa retraite à 40 ans ?

Avant de parler de retraite à 40 ans, je pense qu’il est important de définir ce qu’est la retraite.

Si votre objectif est d’être rentier à 40 ans, autrement dit de percevoir exclusivement des revenus passifs, cet objectif peut être très ambitieux, voire inatteignable si vous ne disposez pas d’un capital conséquent à investir, que vous êtes à quelques années de vos 40 ans ou encore que vos besoins financiers soient très importants !

Par exemple, un capital de 300 000€ peut raisonnablement générer des revenus nets annuels de 12 000€. Si vous disposez de ce capital à 40 ans et que vos dépenses sont inférieures à 1 000€ par mois, cet objectif est donc possible.

En revanche, si par retraite à 40 ans, vous entendez ralentir votre activité professionnelle pour vous consacrer à une passion ou à votre vie de famille et que vous disposez d’un capital ou d’un patrimoine pour générer des revenus complémentaires en plus de votre activité professionnelle, cela est plus facile.

Décomposons l’objectif d’être retraité à 40 ans en plusieurs étapes.

Étape 1 : définissez votre objectif

Le voyage vers la liberté financière commence par la définition d’objectifs S.M.A.R.T – spécifiques, mesurables, atteignables, réalistes et temporellement définis. Cela implique de diviser vos objectifs en trois catégories : court terme (comme créer un fonds d’urgence), moyen terme (comme l’achat d’une maison), et long terme (comme la retraite anticipée).

Il est aussi crucial de déterminer la rente mensuelle nécessaire pour maintenir votre niveau de vie souhaité et de calculer votre capacité d’épargne pour réaliser ces objectifs.

Étape 2 : épargnez régulièrement et faites un budget

La discipline est la pierre angulaire de l’épargne. Une méthode efficace est d’adopter une budgétisation structurée, comme la règle 50/30/20, répartissant le revenu mensuel en dépenses nécessaires, loisirs et épargne/investissement. Cette répartition doit être ajustée selon vos revenus et vos priorités. Un suivi régulier de vos dépenses est essentiel pour identifier et éliminer les dépenses superflues, permettant ainsi de maximiser l’épargne.

Étape 3 : Investir de manière stratégique

L’établissement de votre budget et de votre capacité d’épargne est un préalable à l’investissement stratégique. Les investissements doivent être orientés vers des placements à long terme, comme les actions, avec une diversification adéquate pour minimiser les risques.

Considérez également des sources de revenus passifs, telles que l’investissement immobilier locatif ou des activités commerciales, pour accélérer la réalisation de vos objectifs financiers.

En effet, l’entrepreneuriat, à condition de réussir son projet, est un outil très efficace pour générer du patrimoine ou des revenus.

En savoir plus sur la préparation de la retraite

- Comment réduire sa fiscalité ?

- Comment se construire un patrimoine ?

- Comment protéger ses proches et ses enfants ?