Lorsque son entreprise fonctionne bien, on accumule pas mal d’argent. C’est bon signe.

Mais se pose alors une question de riche : que faire de tout cet argent ? Surtout que dans le contexte actuel d’inflation galopante, cela devient urgent de faire travailler son cash.

Je vous présente les meilleures solutions d’investissement pour votre entreprise afin d’optimiser sa trésorerie. Que j’utilise pour mes clients (et pour mes propres entreprises).

La notion de fonds de roulement de l’entreprise

Ce n’est pas parce que vous avez de l’argent sur les comptes de votre entreprise que vous pouvez tout placer d’un coup. Bien au contraire.

Que ce soit pour une entreprise ou un particulier, la logique est la même : vous devez différencier deux choses.

L’argent qui rentre tous les mois et les dépenses contraintes immédiates. La différence est positive ? Bonne nouvelle, votre entreprise gagne de l’argent !

Le stock d’argent déjà constitué et comment il sera utilisé. Notamment sur vos engagements financiers à moyen et long-terme. Si vous devez utiliser une partie de cet argent dans les 3 ans à venir ? On oublie l’optimisation : laissez-la sur un compte-courant ou un simple compte à terme. Vous pourrez par contre affecter l’autre partie sur de l’investissement un peu plus long-terme.

Voilà.

A ce stade, vous avez donc une vision plus claire du fonds de roulement de votre entreprise et vous êtes capable de dire :

- Combien votre entreprise peut placer chaque mois (ou trimestre, semestre, an… tout dépend de la périodicité sur laquelle vous travaillez)

- Combien d’argent peut être placé sur 3, 5 ou 10 ans.

Pourquoi est-ce réellement important ?

Parce que vouloir plus de rendement, c’est accepter d’investir sur des supports sans garantie en capital (et donc de subir des moins-values, surtout à court-terme). Ou accepter un blocage des fonds, période durant laquelle vous ne pourrez pas récupérer votre mise.

Les solutions à bannir pour optimiser la trésorerie d’une entreprise

Lorsqu’un entrepreneur va voir sa banque, son conseiller lui présentera toujours la même chose.

Le fameux compte à terme.

Rémunération : 0,3%

Durée de blocage des fonds : 3 ans.

Youpi.

Si peu de rendement pour une contrainte aussi forte que l’indisponibilité de vos fonds ? Cela ne vaut pas le coup.

Autant laisser votre argent sur les comptes courants de votre entreprise (celui dont vous avez besoin au jour le jour). Et investir, sur de vrai supports, l’argent qui peut être placé sur des durées plus longues.

Je vous donne les bonnes solutions à présents.

L’investissement sur-mesure et diversifié

Vous avez besoin de placer votre argent sur 5 ans ? Ou plutôt sur 10 ans dans d’autres cas ?

Vous êtes frileux et ne voulez prendre aucun risque ? Ou vous ne craignez pas de voir vos liquidités faire les montages russes pour gagner plus in fine ?

L’idée serait donc d’investir dans la bourse pour dégager de la performance.

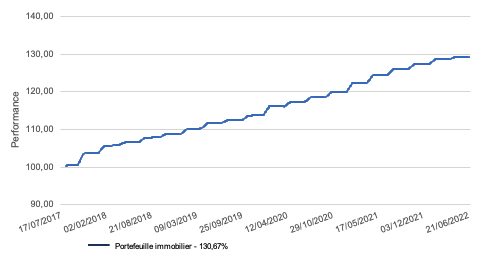

En moyenne 8% par an ces dernières décennies :

Mais à court-terme, comme je le disais, ça bouge pas mal.

Il faudrait donc diversifier avec de l’immobilier par exemple. Beaucoup plus stable avec des performances bien plus régulières.

Généralement de l’ordre de 4%, chaque année :

Et bien sûr, je pourrai partir sur d’autres supports, pour améliorer le couple risque / rendement (le rapport qualité-prix de l’investissement). Mais pour le moment, je vais m’en arrêter là.

Comme vous vous en doutez, ce n’est donc pas dans un compte à terme que nous allons pouvoir mettre des actions cotées en bourse ou de l’immobilier.

Nous allons le faire dans un contrat de capitalisation.

Comment fonctionne un contrat de capitalisation pour une entreprise ?

Le contrat de capitalisation est une enveloppe fiscale fourre-tout. On peut y mettre de nombreuses classes d’actifs différentes, comme :

- Les actions cotées en bourse (la Bourse)

- Les obligations (les dettes d’État et d’entreprise)

- De l’immobilier

- Des métaux précieux

- Des produits structurés (types d’actifs un peu particulier mais diablement efficace)

- Etc.

Le contrat de capitalisation permet donc de construire une véritable stratégie d’investissement, en fonction de la durée d’investissement de l’entreprise mais aussi du niveau de risque (et donc du rendement) cible.

Comme nous l’avons vu plus haut : on va privilégier les actions pour du rendement, de l’obligation ou de l’immobilier pour de la sécurité (mais avec un minimum de rendement, on ne va tout de même pas faire comme les comptes à terme !).

Bref, le contrat de capitalisation, c’est une solution souple et sur-mesure pour générer du rendement et faire travailler les liquidités de votre entreprise.

Le summum de l’optimisation de trésorerie

Le contrat de capitalisation, c’est parfait si vous avez du cash qui dort et que vous pensez ne pas l’utiliser d’ici plusieurs années.

Mais si vous avez besoin de récupérer progressivement une partie des liquidités placées ?

Par exemple, pour payer l’URSSAF dans un an ou financer le nouveau mobilier de vos bureaux dans 3 ans ?

Vous pourriez récupérer du capital sur votre contrat de capitalisation, effectivement. Mais il sera difficile de dire si le timing sera le bon (on n’est jamais à l’abri d’une crise et d’une chute des marchés financiers…).

Non, il y a beaucoup mieux pour cela : l’usufruit de SCPI.

Si vous avez louché sur le terme « usufruit de SCPI », pas de panique. C’est normal.

D’une part, les SCPI sont des solutions d’investissement qui ne parlent pas à tout le monde. Et en plus, l’usufruit est un terme que l’on ne rencontre pas tous les jours. Cela parle plutôt aux personnes de plus de 40 ans qui ont reçu une donation ou un héritage. Les termes de démembrement, de nue-propriété ou encore d’usufruit viager sont en effet plutôt utilisés par les notaires.

Je vais donc vous expliquer le fonctionnement de l’usufruit de SCPI et comment l’utiliser concrètement dans l’optimisation de la trésorerie de votre société.

Qu’est-ce qu’une SCPI ?

Imaginez pouvoir investir dans l’immobilier sans devoir gérer vos biens immobiliers et sans devoir recourir à un crédit grâce à un ticket d’entrée modeste ?

C’est le principe de la SCPI : Société Civile de Placement Immobilier.

Vous transformez l’immobilier classique en pur investissement financier. Totalement passif et vous verse des revenus périodiquement.

Il existe des centaines de SCPI sur le marché français, qui vous permettent d’investir dans des parcs immobiliers très diversifiés ou consacré à une thématique particulière, comme la santé ou la logistique (les locataires sont des professionnels qui louent leur bureau, entrepôt ou commerce aux SCPI).

Voilà pour la définition sommaire de la SCPI.

Et l’usufruit, qu’est-ce que c’est au juste ?

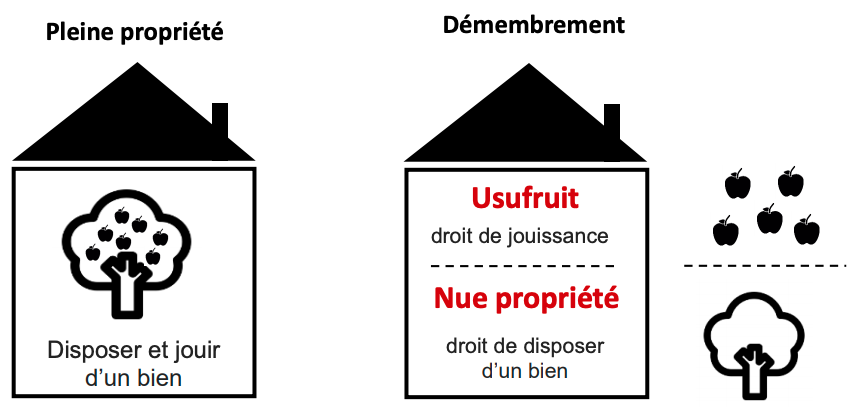

Si on devait simplifier au maximum, sachez qu’il est possible de séparer deux droits d’un bien immobilier (ou d’une SCPI) :

- Le droit de posséder le bien immobilier : la nue-propriété ;

- Le droit de percevoir des revenus : le fameux usufruit.

Exactement comme un arbre fruitier : le tronc est au nu-propriétaire et les fruits à l’usufruitier.

L’usufruit est un droit à durée limitée : il permet à son propriétaire de percevoir des revenus sur une durée fixée à l’avance (cette durée peut-être sa propre durée de vie, on parle alors d’usufruit viager).

Plus cette durée est longue et plus l’usufruit coûte cher. Normal puisque l’usufruitier percevra plus de revenus.

Si un bien vaut 100 (on parle de sa pleine-propriété), cette somme sera répartie entre la nue-propriété et l’usufruit.

Donc : plus l’usufruit coûte cher et moins la nue-propriété et valorisée. Et inversement.

J’espère que vous m’avez bien suivi jusqu’à présent car nous allons faire une petite série de calculs. Nécessaire pour que vous puissiez bien comprendre toute la puissance de ce type de montage pour la trésorerie de votre entreprise.

Reprenons un bien (ou plutôt dans notre cas une SCPI) qui vaut 100. Imaginons qu’elle vous verse un loyer annuel de 5.

Vous pouvez acheter votre SCPI pour optimiser votre trésorerie et vous percevrez 5% de votre capital tous les ans. Mais le jour où vous avez besoin de récupérer votre mise ? Vous devez la revendre.

Si on souhaite placer son argent et récupérer progressivement sa mise au bout de 5 ans, on va plutôt acquérir un usufruit de SCPI sur 5 ans.

Dans ce cas-là (hypothèse), l’usufruit est valorisé 20% de la SCPI. Soit 20% x 100 = 20.

Et nous percevrons 5 chaque année, durant 5 ans. Soit 5 x 5 = 25 pour un capital de départ de 20.

Ce qui est intéressant ici, c’est le fait de récupérer progressivement son capital (et les intérêts) dans le temps. On reconstruit donc petit à petit sa trésorerie tout en récupérant un gain sympathique.

Car la rentabilité associée à ce type de montage est généralement de l’ordre de 5 à 7%, net d’impôts. Pas dégueu, oui.

Un exemple d’investissement en usufruit de SCPI

Jusqu’à présent, mes exemples étaient simplistes pour faciliter la compréhension.

Néanmoins, il faut prendre en compte la fiscalité et les barèmes de démembrement, fournis par les gérants des SCPI.

Dans la réalité, pour acheter de l’usufruit, il faut trouver également un acheteur de nu-propriété. Ce qui peut créer un effet de rareté sur le marché et compliquer l’achat.

Les quantités d’usufruit achetées sont donc souvent faibles et il faut multiplier les « tickets » afin d’avoir, à la fin, la quantité désirée.

Voici une étude réelle que nous avons mis en place avec un client :

La durée d’investissement totale est de 8 ans (mais certaines SCPI sélectionnées sont sur une durée plus faible, 6 et 7 ans).

Le montant investi est de 36 000€ et permet de générer environ 6 000€ les 6 premières années. Puis 4 000€ et 1 200€.

La rentabilité équivalente, nette d’impôts, est de 7,40%.

Le compte à terme a définitivement un goût très fade.