Les petites et moyennes entreprises ne constituent pas une classe d’actifs dans laquelle les français investissent.

Lorsque l’on fait un scan du patrimoine du français ?

Livrets… Assurances-vie… Immobilier… PEA et au mieux quelques actions cotées…

Le Capital Investissement, aussi appelé chez nos amis anglo-saxons « Private Equity » est utilisé par une partie infime des investisseurs. Et bien souvent de la mauvaise manière : investissements surdimensionnés uniquement pour la carotte fiscale.

Pourtant, bien maîtrisée, c’est probablement l’une des classes d’actifs qui créé le plus de richesses pour l’économie… et pour l’investisseur !

Le capital investissement en vidéo

La rentabilité record du capital investissement

Oui, investir dans les PME très rentable.

A condition d’être bien conseillé et de ne pas faire n’importe quoi, les rendements espérés sont élevés (nous verrons les bonnes pratiques du capital investissement).

France Invest publie régulièrement sur les performances du « private equity ». Vous trouverez d’ailleurs la dernière étude sur le site France Invest.

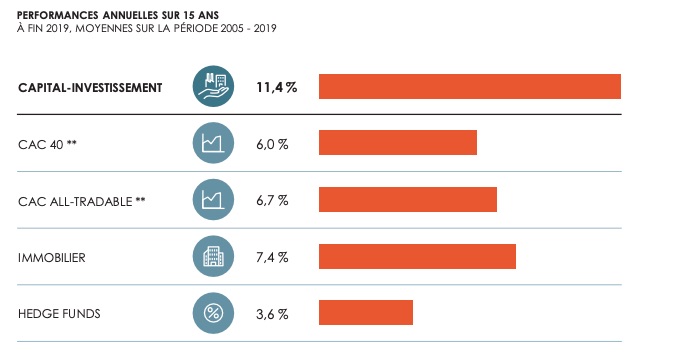

Sur 15 ans, la performance nette (TRI) du capital investissement en France s’élevait à 11,4%.

C’est beaucoup.

La performance nette du CAC 40 ou de l’immobilier, avec son généreux 7% semble bien fade…

Qu’est ce qui explique des rendements aussi forts ?

Si le capital investissement est aussi rentable, c’est parce que :

- Le capital investissement est un marché réservé aux initiés : un réelle expertise et un beau carnet d’adresses sont nécessaires pour dénicher des entreprises à fort potentiel, les acheter au bon prix, les accompagner dans leur développement et négocier des conditions de sortie attractives.

- Le capital investissement est risqué : et oui, il y a du risque. Si le rendement espéré est élevé, il ne faut pas oublier la forte volatilité associée à ce type d’investissement. Des fois on gagne beaucoup, mais on peut également perdre… toute sa mise.

- Le capital investissement est un secteur à très forte valeur ajoutée : l’investissement dans les PME consiste à injecter du capital dans des entreprises qui vont se développer et créer de l’emploi. Il faut laisser le temps aux choses et ainsi être prêt à bloquer son capital près de 10 ans pour commencer à voir les plus-values arriver. On est bien loin de la spéculation boursière qui n’a que pour objectif d’enrichir le porteur à court-terme.

Les étapes de la vie d’une PME ou d’une ETI

Concrètement, qu’est-ce qui se cache derrière le capital investissement ?

Il existe plusieurs phases dans le développement d’une entreprise. Le capital investissement peut intervenir à 4 étapes :

- Le capital innovation (ou capital risque)

- Le capital développement

- Le capital transmission

- Le capital retournement

Le Capital Innovation

Le capital innovation correspond à la phase de démarrage d’une entreprise. Celle-ci va avoir besoin de fonds pour lancer son produit ou son service. Généralement, le capital innovation intervient dans les premières années qui suivent la création de l’entreprise.

Le capital innovation se subdivise en 3 étapes :

- L’amorçage : les fonds apportés sont affectés à la recherche, l’évaluation et le développement d’un concept initial, avant même la création de l’entreprise.

- La création : début d’activité de la société. Le financement permet de démarrer l’activité commerciale et industrielle.

- La Post-Création : phase plus stable de l’entreprise qui cherche à présent à atteindre la rentabilité.

L’investisseur va choisir des entreprises avec un fort potentiel de croissance et donc avec une valorisation forte à la sortie.

Cette étape est relativement risquée pour l’investisseur. On retrouve beaucoup d’entreprises à ce stade sur les plateformes de crowdfunding.

Le Capital Développement

Une entreprise en recherche de capital développement a déjà atteint son seuil de rentabilité.

Les fonds collectés permettront d’augmenter ses capacités de vente et de production, ou de développer un nouveau produit ou service.

Cette phase correspond à la phase d’expansion de l’entreprise.

Le Capital Transmission

Il s’agit d’un type d’investissement bien spécifique. Les fonds levés permettent à une équipe de dirigeant d’acquérir une société externe. Pour cela, les dirigeants vont créer une nouvelle société, qui s’endettera pour le rachat.

Le Capital Retournement

Le but du Capital Retournement est de remettre sur les rails une société, anciennement bien implantée et qui est aujourd’hui en difficulté. Les fonds permettront le retour à la rentabilité, ce qui valorisera mécaniquement la société au moment de sa revente.

Comment investir dans le Capital Investissement ?

Il existe une multitude de façons d’investir dans le Capital Investissement.

Si vous disposez de temps, de compétences (et de beaucoup d’argent), vous pouvez directement sélectionner et investir dans le capital de PME.

Evidemment, je préconise des solutions :

- Plus simples ;

- Plus accessibles ;

- Totalement déléguées ;

- Avec un risque maîtrisé.

Pour cela, il existe plusieurs véhicules juridiques et financiers pour investir « clé-en-main » dans le capital investissement.

Les entreprises sont regroupés et gérées dans des fonds, permettant ainsi une diversification du risque et une gestion déléguée à une société de gestion experte.

Elle aura pour rôle de choisir les entreprises, les accompagner et les revendre.

Les fonds de capital investissement

Ces fonds doivent investir au moins 70% des capitaux dans des entreprises éligibles et peuvent porter plusieurs noms :

- Les FCPI : Les Fonds Commun de Placement dans l’Innovation investissent dans des PME et ETI innovantes (entreprises qui consacrent une part non négligeable de leur chiffre d’affaires dans la recherche et le développement).

- Les FIP : Les Fonds d’Investissement de Proximité sont des fonds orientés sur les PME et ETI régionales. On retrouve des fonds spécialisés dans les entreprises implantées en France continentale, en Corse ou en Outre-Mer.

Les taux de réduction d’impôt

En fonction du véhicule de placement, le taux de réduction sur le montant investi est variable (taux 2020) :

- 25% sur les FCPI et FIP métropole

- 30% sur les FIP Outre-Mer et Corse

Ce taux s’applique proportionnellement à la quote-part de sociétés éligibles dans le support d’investissement. Par exemple, si la quote-part est de 90%, la réduction d’impôt est de 90% x 25% = 22,5% sur les FCPI et FIP métropole. Le taux passe à 27% sur l’Outre-Mer et la Corse.

Avec la mise en place du prélèvement à la source, le calendrier est le suivant :

- Investissement dans un fonds l’année N

- Déclaration d’impôt en mai de l’année N+1

- Virement du trésor public durant l’été de l’année N+1

Un autre avantage fiscal ?

Oui.

Et pas des moindres : l’exonération des impôts sur la plus-value.

L’investisseur devra s’acquitter uniquement des contributions sociales de 17,2% et non du PFU de 30% (soit un gain de 12,8%).

L’avantage fiscal initial (la réduction d’impôt) n’est (heureusement) pas intégré dans le calcul de la plus-value.

Attention au blocage des fonds

Généralement, le capital investi est bloqué durant une période de 7 à 9 ans. C’est la durée qu’il faut au gérant pour collecter les fonds, les investir et revendre les participations des entreprises.

En plus d’un risque élevé de perte en capital (échelle SSRI de 7/7 tout de même !), les fonds sont bloqués.

Il existe quelques cas de sortie anticipée (que je ne vous souhaite pas…) : licenciement, décès ou invalidité.

Allez-y doucement donc, avec le capital investissement (on verra plus tard un montage sympa d’investissement progressif).

Exemple d’opération de Capital Investissement

Ce qui est génial avec le Capital Investissement, c’est le matelas de sécurité créé par la réduction d’impôt.

En cas de contreperformance, la réduction absorbe la baisse.

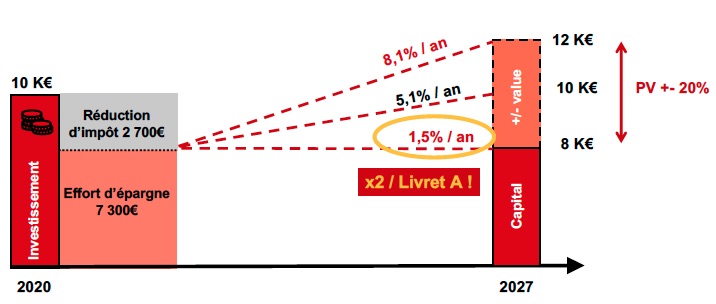

Pour bien comprendre, je vais prendre un investissement de FIP Outre-Mer (quote-part à 90%, donc réduction de 27%) qui va être liquidé 7 ans plus tard :

- Scénario 1 : sortie avec une plus-value de 20%

- Scénario 2 : sortie sans plus-value

- Scénario 3 : sortie avec une moins-value de 20%

Evidemment, la variation du capital in fine peut être plus fort. Entendez que vous pouvez gagner et perdre plus de 20% du montant investi.

Mais je pense que 20% de variation colle plutôt bien aux historiques disponibles.

Sachant que la réduction d’impôt est de 27%, un investissement de 10 000€ demande, en réalité, un effort d’épargne de 7 300€.

En cas de sortie positive (scénario 1), la rentabilité annuelle est de 8,1%.

Sans plus-value (scénario 2), la rentabilité est de 5,1% (ah oui, tout de même !).

Et en cas de sortie négative (scénario 3), la rentabilité annuelle passe à 1,5%. Ce qui est 2 à 3 fois plus que les livrets traditionnels. Bien sûr, on n’occultera pas la prise de risque supérieure, mais cet exemple vous montre le rôle d’amortisseur de la réduction d’impôt.

Maîtriser le risque du Capital Investissement

Nous l’avons vu plus haut : la rentabilité espérée de ce type d’investissement est élevée. Et le risque aussi.

Il faut donc mettre en place quelques bonnes pratiques :

- Bien sélectionner le gestionnaire du fonds : cela va de soit mais un gérant renommé, avec un excellent historique aura plus de chances de faire performer vos fonds dans le temps.

- Diversifier : même si un fonds vous expose à plusieurs entreprises (généralement une dizaine), il est préférable de diversifier les fonds pour s’exposer à plus d’entreprises. Investir progressivement dans le temps à également beaucoup de sens car toutes les années ne se ressemblent pas. Certaines périodes sont plus propices que d’autres pour le développement des entreprises.

- Limiter son ticket d’investissement : à moins d’avoir une très grosse surface financière, il est préférable d’investir de manière modérée sur plusieurs fonds et dans le temps. Même si la réduction d’impôt peut sembler attractive et que l’on aurait presque envie d’en rajouter un peu plus pour faire baisser la note fiscale… (attention aux niches fiscales et plafonds de ce type d’investissement !)

En investissant tous les ans dans les fonds de Capital Investissement, on respecte ces bonnes pratiques :

- Augmentation du nombre d’entreprises en portefeuille

- Millésimes différents

- Possibilité d’autofinancer à terme les investissements futurs. Je vous montre ce montage très astucieux ci-dessous.

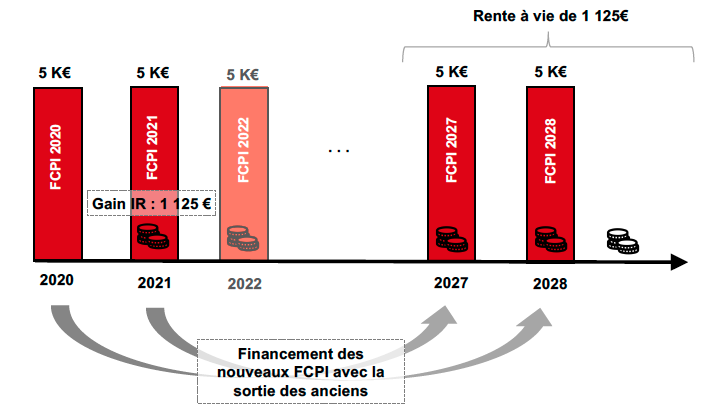

Je prends l’exemple d’un investissement annuel de 5 000€ de FCPI (réduction de 22,5%). Prenons l’hypothèse d’une sortie à 7 ans sans plus-value.

- L’année 1, l’investissement est de 5 000€ et la réduction d’impôt de 1 125€.

- L’année 2, l’investissement est de 5 000€ et la réduction d’impôt de 1 125€.

- Idem pour les années 3 à 7.

- L’année 8, le fonds de l’année 1 vous verse 5 000€ (pas de plus-value) que vous réinvestissez immédiatement dans un nouveau FCPI. La réduction d’impôt procurée est de 1 125€.

- Les années suivantes, il se passera la même chose que l’année 8. Soit un gain net de 1 125€.

Ce montage permet donc à l’investisseur de dégager une rente de 1 125€ provenant de la réduction d’impôt.

Evidemment, gardez en tête :

- Que les fonds sortiront avec des plus ou moins values.

- Que le taux de réduction d’impôt peut changer d’une année à l’autre.

- Que la sortie du fonds ne se fait pas systématiquement à 7 ans (mais fixé contractuellement dès la souscription, avec les conditions de prolongation).

Voilà comment j’investi dans le Capital Investissement (et comment je le mets en pratique avec mes clients).