Investir dans une SCPI via une SCI procure de nombreux avantages.

La SCI est une société civile vous permettant d’acheter de l’immobilier, vous contournez le problème de l’indivision et vous facilitez la transmission de votre patrimoine immobilier.

Sur option, vous pouvez demander à ce que la société soit fiscalisée à l’impôt sur les sociétés (IS), vous profitez ainsi d’une fiscalité réduite.

Qu’est ce qu’une SCI et pourquoi y loger des SCPI ?

La SCI est une Société Civile Immobilière. C’est une société de personnes dont l’objet est la gestion d’un ou plusieurs biens immobiliers. Les associés, qui peuvent être des personnes physiques ou morales, détiennent des parts sociales qui représentent leur participation au capital de la SCI. Les décisions sont prises par les associés lors d’assemblées générales.

Ces associés peuvent avoir la qualité de parents, enfants ou frères et soeurs. On parle alors de SCI familiale. Il n’y a pas d’autres différences entre une SCI classique et une SCI familiale.

L’investissement de SCPI au travers d’une SCI est tout à fait possible.

Comme pour n’importe quel investissement en SCI, investir en SCPI au travers d’une SCI permet de :

- Augmenter la capacité d’investissement : les investisseurs cumulent leur capacité d’emprunt et peuvent ainsi obtenir des financements plus avantageux ;

- Faciliter la gestion : les biens immobiliers sont réunis au sein d’une structure civile, géré par un ou plusieurs associés ;

- Chaque associé détient une quote-part des investissements et des droits de vote ;

- Contournement de l’indivision : les associés sont propriétaires de parts de SCI investies dans des SCPI. Ils ne peuvent contraindre les autres à revendre les parts de SCPI mais ils peuvent revendre leurs parts de SCI.

- Faciliter la transmission : en divisant le parc immobilier de la SCI en des parts, les associés peuvent transmettre plus facilement et progressivement leurs biens immobiliers.

Si les associés optent pour l’option à l’impôt sur les sociétés (IS), la SCI bénéficient d’une fiscalité très avantageuse pour les revenus des parts de SCPI.

Les SCI peuvent investir dans des SCPI

Une société civile, comme une SCI peut détenir des biens immobiliers en direct mais aussi au travers d’autres SCI ou de SCPI.

Les SCPI sont avantageuses sur de nombreux points. Elles permettent d’investir dans l’immobilier simplement, sans gestion et avec un risque plus faible qu’en investissant dans un seul bien en direct.

Comme n’importe quel bien immobilier, il est possible de contracter un prêt immobilier pour investir dans les SCPI.

Nous proposons des crédits spéciaux pour l’investissement de SCPI au travers de SCI. Prenez rendez-vous avec l’un de nos conseillers pour en savoir plus.

Le fonctionnement de la SCI à l’IS pour acheter des SCPI

En optant pour l’IS, la SCI est soumise à l’impôt sur les sociétés au taux de 15% pour les bénéfices inférieurs à 42 500 euros et de 25% au-delà. Les associés ne sont imposés que sur les dividendes qu’ils reçoivent de la SCI.

Les dividendes sont imposés au niveau des associés à la flat-taxe de 30%.

En revanche, les associés ont la possibilité de ne pas se distribuer de dividendes s’ils comptent les réinvestir dans la société. C’est ici tout l’intérêt de la SCI à l’IS utilisée pour investir (dans des SCPI par exemple) : pouvoir faire capitaliser les revenus avec une fiscalité faible.

Cette stratégie est surtout avantageuse pour les personnes fortement fiscalisées. Par exemple, une personne ayant un TMI de 41 % et des revenus fonciers de 10 000 € serait imposée à hauteur de 4 100 €, plus 17,2 % de prélèvements sociaux (1 720 €), soit un total de 5 820 € d’imposition. En passant par une société soumise à l’IS, ces revenus sont imposés à un taux réduit (15%), et les associés ne sont imposables qu’en cas de distribution effective des résultats. En cas de non distribution de dividende, l’imposition est donc de 1 500€. Il est aussi possible de capitaliser les revenus de la SCPI sans fiscalité supplémentaire.

La SCI à l’IR et les SCPI

Si les associés ne choisissent pas l’option à l’IS, la société est dite translucide.

Ils sont fiscalisés sur leur impôt sur le revenu (ou sur les sociétés si l’associé est une personne morale à l’IS) et en fonction du résultat fiscal de la SCI et en proportion de leur quote-part dans le capital de la société.

La SCI à l’IR pour investir dans des SCPI n’octroie donc aucun avantage fiscal pour les associés.

Comment créer une SCI pour investir dans des SCPI ?

Créer une SCI pour acheter des SCPI se fait selon les étapes suivantes :

- Rédiger les statuts de la SCI : les statuts doivent préciser l’objet de la SCI, la répartition des parts sociales entre les associés, les modalités de fonctionnement de la société, etc.

- Publier une annonce légale : une annonce légale doit être publiée dans un journal habilité à recevoir les annonces légales.

- Immatriculer la SCI : la demande d’immatriculation doit être effectuée auprès du greffe du tribunal de commerce.

- Obtenir un numéro SIRET : la SCI doit obtenir un numéro SIRET auprès de l’Insee.

- Déclarer la SCI à l’administration fiscale : la SCI doit être déclarée à l’administration fiscale.

Vous pouvez vous aider d’un notaire ou d’un avocat spécialisé pour rédiger les statuts de votre SCI.

Vous devrez ensuite vous rapprocher d’un conseiller en gestion de patrimoine pour le choix et l’investissement dans des SCPI (et éventuellement la mise en place d’un crédit pour les acquérir). Invest’Aide vous accompagne de la constitution de la SCI jusqu’à l’investissement : prenez rendez-vous ici.

SCI à l’IS pour investir dans des SCPI : avantages et inconvénients

La SCI à l’IS pour les SCPI présente plusieurs avantages, tels que :

- Une fiscalité avantageuse pour les associés qui ne sont imposés que sur les dividendes qu’ils reçoivent

- Une meilleure gestion du patrimoine immobilier et des SCPI en permettant une répartition claire des parts sociales

- La possibilité d’acquérir un bien immobilier et des parts de SCPI en indivision avec plusieurs associés

- Accès au marché de l’immobilier d’entreprise avec des rendements supérieurs à ceux de l’habitation

- Mutualisation des risques grâce à la diversité des biens détenus par les SCPI

- Libre organisation des pouvoirs de gestion dans les statuts

- Facilitation de la transmission des parts sociales de manière échelonnée

- Possibilité de consentir une donation-partage des parts sociales

- Possibilité de démembrer les parts sociales et de les transmettre en conservant les revenus

Cependant, la SCI à l’IS présente également des inconvénients, tels que :

- Des formalités administratives plus complexes qu’une simple détention en indivision

- Des contraintes en matière de comptabilité et de publication des comptes annuels

- Stratégie de long terme sans garantie en capital ni rendements

- Placement soumis aux fluctuations du marché immobilier

- Frais relatifs à la détention de parts SCPI (souscription, gestion, constitution et fonctionnement de la société IS, dissolution)

- Responsabilité des associés limitée à leur quote-part dans le capital

- Irrévocabilité de l’option à l’IS après 5 ans

La SCI pour préparer la transmission de vos SCPI

En ajoutant vos héritiers parmi les associés de la SCI investie en SCPI, vous préparez la transmission de votre patrimoine et de vos parts de SCPI.

En effet, avec le temps, l’actif net de votre société va augmenter et les héritiers seront propriétaires d’une partie de la SCI (à hauteur de leurs parts), ce qui les exonérera de frais de succession.

Pourquoi investir dans des SCPI au travers d’une SCI ?

Acheter des parts de SCPI avec une SCI à l’impôt sur les sociétés est fiscalement attractif.

En effet, les revenus des SCPI sont considérés comme des revenus fonciers, fiscalisés à l’impôt sur les revenus et soumis aux contributions sociales (17,2%).

En fonction de l’imposition du contribuable, la note peut être très salée : jusqu’à 45% + 17,2% = 62,2% (voire 64,2% pour les contribuables soumis aux contributions sur les hauts revenus).

En investissant au travers d’une SCI à l’IS, le contribuable laisse ses revenus dans la société qui est la seule à être fiscalisée, au taux de 15% ou 25%.

Malgré les frais de gestion de la SCI, cela peut donc être rapidement rentable de constituer une SCI pour investir dans des SCPI.

Les méthodes d’acquisition des SCPI dans une SCI

Vous pouvez acquérir des parts de SCPI de différentes manières dans une SCI : au comptant, à crédit ou en démembrement de propriété.

Acheter des SCPI à crédit dans une SCI

Il est possible d’acheter des SCPI à crédit dans une société fiscalisée à l’impôt sur les sociétés (cela fonctionne également pour une société où les associés sont fiscalisés à l’impôt sur les revenus).

Pour cela, c’est le SCI à l’IS qui va contracter un prêt en son nom pour acheter des SCPI.

Les loyers des SCPI permettront à la SCI de rembourser le crédit immobilier tous les mois. La fiscalité réduite d’une structure à l’impôt sur les sociétés est intéressante et vous permet d’optimiser la rentabilité de l’opération.

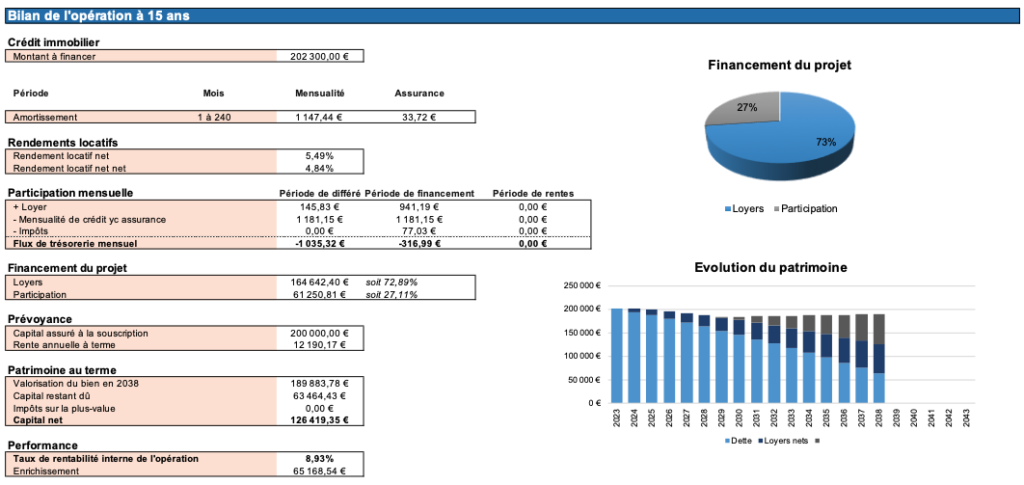

Voici une simulation d’un investissement de SCPI à crédit dans une société à l’IS pour l’un de nos clients (étude réalisée avec notre simulateur SCPI) :

Dans notre exemple, le montant à financer est de 202 300€ (200 000€ d’investissement en SCPI auxquels s’ajoutent les frais de financement).

- Le loyer moyen sur 15 ans est de 940€/mois

- Le crédit est de 1 180€/mois

- La fiscalité additionnelle est de 77€/mois

L’effort d’épargne pour la société est donc de 317€/mois.

En cas de revente à 15 ans, la SCI récupère un capital de 126 400€ (hors revalorisation de l’immobilier). Placer 317€/mois pour récupérer cette somme est équivalent à un placement dégageant une rentabilité nette d’impôts de 9% !

L’achat au comptant de parts de SCPI dans une SCI

Utiliser la trésorerie de sa SCI ou son argent personnel

Si la SCI dispose de trésorerie, vous pouvez évidemment placer cet argent dans des SCPI.

Vous pouvez également apporter de l’argent à la SCI au travers du compte courant d’associé. Cela vous permet de prêter de l’argent à votre SCI qui l’investira dans des SCI.

Vous ferez ainsi fructifier votre argent au travers de votre SCI et vous pourrez à terme récupérer votre argent en franchise d’impôt personnel (puisqu’il s’agit d’une dette que la SCI doit vous solder).

Par exemple, vous apportez 100 à la SCI et cette dernière l’investit dans des SCPI. 15 ans plus tard, la SCI a accumulé des loyers à hauteur de 100. Votre société ayant une dette de 100 envers vous, vous pourrez retirer cet argent sans payer d’impôt. La société aura toujours en sa possession des SCPI à hauteur de 100 qui continueront à générer des loyers (les retraits suivants seront néanmoins fiscalisés puisque vous aurez soldé la dette que la SCI a envers vous).

Placer la trésorerie de sa SCI dans des SCPI

Si votre SCI génère de la trésorerie, par son activité de gestion immobilière existante par exemple, vous disposez peut-être de cash à placer.

Dans ce cas, vous pouvez investir directement vos liquidités dans des parts de SCPI, qui généreront à leur tour des loyers que vous pourrez placer de nouveau.

Les loyers des SCPI dans une SCI à l’IS étant soumis à l’impôt sur les sociétés, vous réduisez la facture fiscale et faites boule de neige en réinvestissant vos loyers peu fiscalisés.

L’usufruit de SCPI

Vous avez la possibilité d’acquérir des parts de SCPI en démembrement de propriété.

L’usufruit de SCPI est efficace pour faire travailler votre cash sur un horizon de 5 à 7 ans tout en reconstituant rapidement votre trésorerie.

Par exemple, si une part de SCPI vaut 100, vous avez la possibilité de la démembrer sur une durée de 5 ans :

- La nue-propriété vaut 85

- L’usufruit vaut 15

Le nu-propriétaire va acheter une part 85 au lieu de 100 et récupérera la pleine-propriété de la part dans 5 ans. Il percevra alors les revenus à partir de cette date.

Votre SCI à l’IS va acquérir l’usufruit pour une somme de 15 et touchera des loyers durant 5 ans. Ces loyers étant de 5% de la valeur de la part, la SCI percevra 100 x 5% x 5 = 25.

Cette opération est donc rentable pour la SCI à l’IS car elle lui permet de récupérer 5 tous les ans, soit 25 cumulé pour un prix de 15.

Attention toutefois à bien choisir vos SCPI : si celle-ci ne distribuait plus de revenus pour une quelconque raison, vous pourriez perdre de l’argent car l’achat d’usufruit est à fond perdu (vous ne récupérez pas de capital à la fin).

Enfin, la fiscalité est attractive puisque l’usufruit est amortissable sur la durée du démembrement.

L’amortissement d’une SCPI dans une SCI à l’IS

Une règle comptable vous permet d’amortir les biens immobiliers détenus par une SCI à l’IS.

Autrement dit, votre SCI comptabilise des charges « fictive » à hauteur de 3% à 4% de la valeur du bien chaque année pour prendre en compte l’usure du bien.

Cet amortissement vient en diminution du résultat fiscal et permet donc de limiter l’impôt sur les sociétés de votre société civile.

Dans le cas d’un investissement de SCPI dans une SCI à l’IS, il n’est malheureusement pas possible d’amortir vos parts de SCPI et de diminuer davantage la fiscalité.

En revanche, la fiscalité à la revente devient plus clémente puisqu’en l’absence d’amortissements, la plus-value, égale à la différence entre le prix de cession et le prix de vente, est plus faible.

Plus-value = Prix de cession – Prix d’acquisition

Et

Prix d’acquisition = Prix d’achat – Amortissements où Amortissements = 0 dans le cas des SCPI dans une SCI à l’IS

Il existe cependant une exception : vous pouvez amortir l’usufruit des SCPI dans une SCI à l’IS.

Investir dans des SCPI via holding

De la même manière qu’une SCI à l’IS, vous pouvez investir dans des SCPI avec une société holding : SCI, SARL, EURL, SAS, SASU…

Le fonctionnement est similaire à une SCI à l’IS et vous aurez les mêmes avantages et inconvénients.

Généralement, investir dans des SCPI avec une holding vous permet d’utiliser les liquidités utilisées par vos sociétés opérationnelles et de les investir dans des SCPI.

Ce montage est assez judicieux et rentable.

Contactez-nous pour investir dans des SCPI avec votre holding.

Simulateur SCPI dans une SCI à l’IS

Nous mettons à votre disposition un simulateur SCPI pour vous permettre d’effectuer les calculs nécessaires pour prendre vos décisions d’investissement.

Le simulateur fonctionne pour les personnes physiques mais également pour les personnes morales comme les SCI fiscalisées à l’impôt sur les sociétés en l’absence de distribution de dividendes.

En savoir plus sur l’investissement de SCPI dans une SCI à l’IS

- Investir dans des SCPI dans une assurance-vie

- Investir dans les SCPI à crédit

- Le simulateur de SCPI

- Investir dans des SCPI en usufruit

- Investir dans la nue-propriété de SCPI