Vous devez effectuer une déclaration des revenus fonciers après avoir investi dans un bien locatif ? Parmi les différents formulaires à remplir, le formulaire 2044 vous permet de déclarer les revenus fonciers de votre investissement mais aussi les dépenses déductibles des loyers.

Nous vous expliquons dans cet article comment bien remplir le formulaire CERFA 2044.

Comment fonctionne la déclaration 2044 ?

La déclaration numéro 2044 est un document à compléter en version papier, pdf ou en ligne et vous permet de déclarer les revenus locatifs de vos appartements ou maisons loués en nu.

La déclaration d’impôt avec le formulaire 2044 ne vous concerne que si vous déclarez vos revenus locatifs au régime réel. Autrement dit, que vous comptabilisez les loyers et les dépenses liés à votre logement.

Pour cela, vous devrez réunir les justificatifs de revenus fonciers et de dépenses afin de compléter le formulaire 2044 en ligne.

Sachez que la déclaration des revenus fonciers au réel n’est pas systématique. Vous pouvez également déclarer au régime micro-foncier.

Dans ce cas, la déclaration d’impôt est beaucoup plus simple puisqu’il suffit d’entrer le montant des loyers dans le formulaire 2042 (formulaire de la déclaration principale).

Néanmoins, cette solution est préférable si vos charges sont inférieures à 30% du montant des loyers. Cela est rarement le cas puisque la majorité des investisseurs achète à crédit (et génère des intérêts d’emprunt déductibles). Enfin, sachez que si vos revenus fonciers (au niveau de votre foyer fiscal) dépassent 15 000€ par an, vous aurez l’obligation de réaliser une déclaration d’impôt au régime réel.

Où trouver la déclaration cerfa 2044 ?

Vous pouvez télécharger le formulaire 2044 pour 2023 en version cerfa 10334*27 sur le site de l’administration fiscale. Vous pouvez également le télécharger en cliquant sur le lien ci-dessous :

La déclaration 2044 vous permet de réaliser votre déclaration des revenus fonciers 2023 selon le régime réel.

Où trouver la notice du 2044 pour 2023 ? Que tirer de la notice ?

La déclaration 2044 millésime 2023 est disponible en ligne en version PDF ou peut directement être remplie en ligne.

La déclaration 2044 pour 2023 est fournie avec une notice explicative et une annexe 2044. Il n’est désormais plus possible d’obtenir ce formulaire en version papier auprès du Service des Impôts des Particuliers (SIP) où le contribuable déclare ses revenus. En effet, tous les propriétaires bailleurs sont tenus de faire leur déclaration via Internet.

La notice 2044 et ses annexes vous permettent de bien comprendre quoi déclarer et comment déclarer le cerfa 2044.

Comment remplir le formulaire cerfa 2044 ?

La liste des documents nécessaires pour remplir le cerfa

Pour remplir le formulaire 2044, vous aurez besoin de plusieurs documents :

- Le montant des loyers hors charges encaissés durant l’année d’imposition ;

- Les provisions pour charge si votre bien immobilier est en copropriété ;

- Le montant des charges de copropriété réellement payées l’année précédente et les charges de copropriété non déductibles ;

- Les charges d’amélioration et de réparation le cas échéant (comme le remplacement d’un mitigeur, peintures, etc.) ;

- L’assurance propriétaire non occupant (PNO) ;

- Le montant des intérêts payés de votre crédit immobilier ;

- Les primes de votre assurance emprunteur ;

- Si l’année fiscale est celle de l’acquisition du bien : le montant des frais de dossier et des frais de garantie (caution ou hypothèque)

Remplir l’imprimé 2044 pas à pas

Prenez le formulaire 2044 et commencez à la ligne 200.

Pour chaque bien immobilier, indiquez le nom du locataire et l’adresse du logement. Dans le cas où votre place de parking fait l’objet d’un bail séparé , il est préférable de considérer le bien d’habitation et le garage/parking comme deux immeubles distincts. Dans ce cas, ventilez les charges au prorata de la valeur d’acquisition de chaque lot.

Entrez les montants suivants sur chaque ligne :

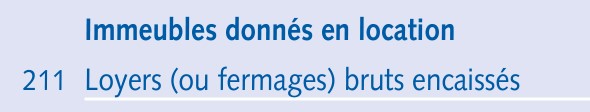

- Ligne 211 : le montant des loyers hors charge encaissés durant l’année fiscale ;

- Ligne 221 : les frais de gestion qui ont été facturés ;

- Ligne 222 : vous pouvez comptabiliser 20€ de frais pour chaque local, autant ne pas s’en priver !

- Ligne 223 : concerne les cotisations d’assurance relatives au bien, à l’exclusion de l’assurance ADI, comme l’assurance propriétaire non occupant (PNO) ;

- Ligne 224 : vous pouvez déduire les frais d’entretien et de réparation payés au cours de l’année ;

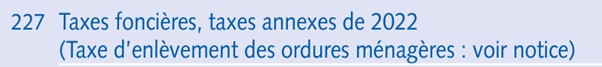

- Ligne 227 : vous devez indiquer le montant de la taxe foncière payée ;

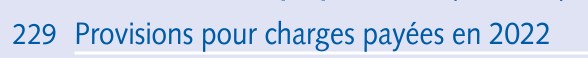

- Ligne 229 : vous permet de déclarer la provision pour charges de l’année si le bien est en copropriété ;

- Ligne 230 : vous permet quant à elle de régulariser la provision pour charges de l’année précédente en fonction des frais réels et des charges non déductibles, telles que la taxe d’ordures ménagères ;

- Ligne 250 : vous pouvez déclarer les charges financières de votre emprunt immobilier, comme les intérêts payés, les frais de dossier, l’assurance emprunteur et les frais de garantie ;

- Ligne 400 : si vous avez effectué des travaux dans le logement, pensez à compléter ;

Ligne 410 : déclarez l’organisme bancaire qui a financé votre projet.

Quelles sont les lignes les plus importantes de l’imprimé 2044 pour 2023 ?

La ligne 211

La ligne 211 de la déclaration 2044 est le montant des loyers hors charge encaissés durant l’année fiscale.

La ligne 221

La ligne 221 du cerfa 2044 correspond aux frais de gestion locative facturés par l’agence de location.

La ligne 222

L’administration fiscale vous autorise à comptabiliser 20€ de frais pour chaque local, autant ne pas s’en priver ! Indiquez le à la ligne 222 de la déclaration des revenus fonciers 2044.

La ligne 227

Indiquez à la ligne 227 du cerfa 2044 le montant de la taxe foncière que vous avez payée.

La ligne 229

Déclarez à la ligne 229 du cerfa 2044 la provision pour charges de l’année si le bien est en copropriété.

La ligne 230

La ligne 230 de la déclaration 2044 vous permet régulariser la provision pour charges de l’année précédente en fonction des frais réels et des charges non déductibles, telles que la taxe d’ordures ménagères.

Comment remplir le cerfa 2044 en ligne ?

Vous avez l’obligation de déclarer vos revenus fonciers en ligne. Il n’est plus possible de le faire en papier.

La démarche est assez simple lorsque vous avez déjà tous les résultats obtenus depuis notre logiciel.

Nous vous expliquons comment faire ci-dessous.

Tout d’abord, connectez-vous à votre espace personnel impots.gouv.fr en cliquant sur le bouton « Votre espace particulier ».

Entrez votre numéro fiscal à 13 chiffres que vous trouverez sur la première page de votre dernière déclaration de revenus (cliquez sur le lien « Où trouver votre numéro fiscal ? » si vous n’arrivez plus à mettre la main dessus). Entrez ensuite votre mot de passe (ou suivez la procédure de récupération ou de création le cas échéant).

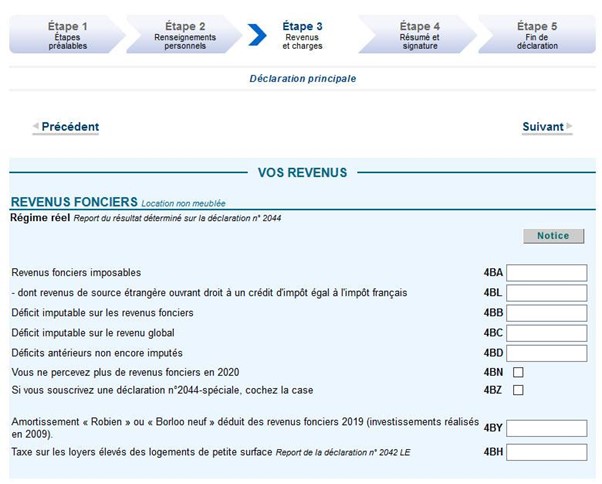

La déclaration se fait à partir de l’écran accessible depuis le lien « Accéder à la déclaration en ligne ». A l’étape 3 « Revenus et charges », vous pourrez indiquer que vous déclarez des revenus fonciers avec les annexes.

Pour rappel, ne cochez le formulaire 2044 que si vous êtes concerné par une déclaration au réel.

Vous arriverez sur la page de report des résultats déterminés sur la déclaration n°2044 :

Vous devez donc vous rendre directement sur la page du formulaire 2044. Les résultats seront réintégrés, plus tard, sur la page précédente.

Le remplissage est identique à celui du cerfa vu précédemment. Nous vous rappelons les grandes étapes.

Tout d’abord, indiquez le nombre de propriétés rurales et urbaines.

Pour chaque bien, vous devez indiquer le nom et prénom du locataire en place. La date d’acquisition de l’immeuble, les revenus encaissés, les charges payées (comme les intérêts d’emprunt). Le cas échéant, vous devrez donner des renseignements complémentaires sur l’établissement bancaire prêteur en cliquant sur le bouton « Détail ».

Si vous avez généré des déficits fonciers les années précédentes, vous devrez également l’indiquer.

Une fois terminé, vous revenez sur l’écran précédent qui s’est automatiquement rempli :

- La case 4BA pour les revenus fonciers imposables

- La case 4BB pour le déficit imputable sur les revenus fonciers

- La case 4BC pour le déficit imputable sur le revenu global et dans la limite de 10 700 euros

Quelles sont les charges déductibles dans la 2044 ? La liste

Les charges du logement (entretiens, travaux, gestion…) et financières (intérêts d’emprunt et frais) payées au cours de l’année sont déductibles de vos revenus dans la 2044.

Pour l’année d’imposition en cours, seuls les frais réellement réglés sont déclarables. Ainsi, une facture émise en année N, mais payée en N + 1, sera comptabilisée en N + 1.

Les dépenses déductibles sont clairement définies, parmi lesquelles :

- Frais de gestion : honoraires d’avocat ou d’expert-comptable, salaires des concierges, rémunération du syndic ou du gestionnaire, coûts des procédures. Cependant, les frais liés à l’acquisition de l’immeuble (honoraires notariaux, droits de mutation…) ne sont pas déductibles.

- Autres frais de gestion : forfait fixé à 20 euros.

- Primes d’assurance : les assurances couvrant les loyers impayés ou la responsabilité civile. Les assurances emprunteur (décès, invalidité…) sont à classer dans les frais financiers.

- Indemnité d’éviction : déductible uniquement si elle vise à libérer le logement pour une relocation rapide et plus favorable.

- Taxe foncière : à noter que la taxe pour l’enlèvement des ordures ménagères, remboursée par le locataire, n’est pas déductible.

- Charges locatives non récupérées : au 31 décembre de l’année de départ du locataire.

- Provisions pour charges : intégralité des provisions réglées durant l’année fiscale à déclarer, avec régularisation des charges déductibles de l’année précédente, excluant les dépenses non déductibles.

- Frais financiers : intérêts d’emprunt, assurance emprunteur, garanties hypothécaires et frais de dossier.

Seuls les travaux de réparation, d’entretien et d’amélioration sont déductibles. En revanche, les dépenses pour construction, reconstruction ou agrandissement, modifiant substantiellement le bien, ne le sont pas.

Quelques exemples de travaux déductibles :

- Installation de cuisine équipée,

- Ravalement de façade,

- Installation de sanitaires ou de salle de bain,

- Réfection de plafonds, planchers, escaliers,

- Traitement du bois contre les parasites,

- Nettoyage de l’immeuble,

- Remplacement d’une installation d’arrosage automatique,

- Rénovation des fondations,

- Installation de chauffage central.

Les détails des travaux (date de paiement, entrepreneur, nature des travaux) doivent être précisés sur la dernière page de la déclaration.

La déclaration 2044 pour le Pinel

La déclaration 2044 dans le cas d’un investissement Pinel est identique à la déclaration numéro 2044 standard. Vous devrez déclarer les revenus fonciers encaissés et les dépenses dans le cerfa 2044.

Si votre bien immobilier est en VEFA (Vente en État Futur d’Achèvement) et qu’il n’est toujours pas achevé, vous devez tout de même déclarer des charges dans le formulaire 2044.

En effet, les frais de dossier, les frais de garantie ainsi que les intérêts d’emprunt (intercalaires) et l’assurance emprunteur sont déductibles. En l’absence de revenus fonciers, ce qui est le cas si votre investissement Pinel est votre seul bien locatif nu, ces charges créeront un déficit reportable sur les revenus fonciers à venir.

Enfin, vous devrez également compléter les formulaires 2044 EB et 2042 RICI.

Les cas spéciaux : SCI, SCPI ou micro-foncier

Déclarer les revenus fonciers de SCI

Les SCI (Sociétés Civiles Immobilières) sont majoritairement régies par les principes de translucidité fiscale. Cela signifie que les associés sont imposés directement sur leur part des bénéfices.

La part attribuée à des personnes physiques est taxable au titre des revenus fonciers. Elle doit être calculée à l’aide du formulaire 2072, puis reportée sur le formulaire 2044 pour être intégrée dans le calcul du revenu foncier imposable.

Pour chaque société civile immobilière, quatre types d’informations doivent être indiquées sur le formulaire 2044 :

- Les revenus encaissés,

- Les charges courantes (provisions pour charges, travaux, taxe foncière, etc.),

- Les intérêts d’emprunt,

- Le résultat final, qu’il soit bénéficiaire ou déficitaire.

Déclarer les revenus fonciers de SCPI

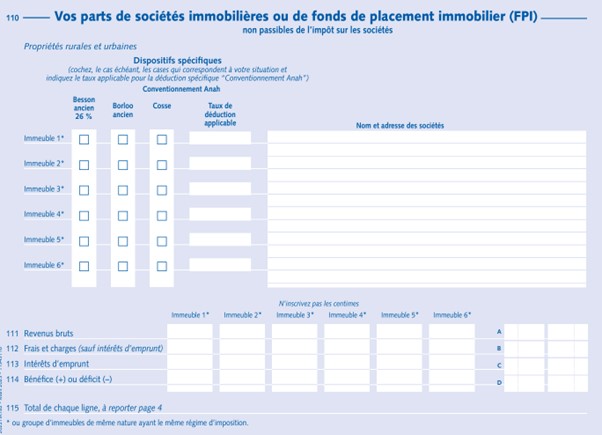

Les revenus fonciers des parts de SCPI doivent être déclarés sur la première page de la notice 2044, à la ligne 110 et suivantes.

Déclarer les revenus fonciers au micro-foncier

Si vous déclarez au micro-foncier, il suffit de cocher la case « Micro foncier : recettes brutes n’excédant pas 15.000 euros » dans la catégorie « Revenus ». Les revenus renseignés ne prennent pas en compte l’abattement de 30%.

Notre logiciel pour réaliser votre déclaration Pinel 2044

Nous avons réalisé un outil sur Excel pour vous aider à compléter votre formulaire 2044 facilement et sans erreurs.

Formulaire 2044 ou 2044 Spe ?

L’imprimé 2044-S (2044 spécial) doit être complété dans certains cas d’acquisition très précis :

- Achat d’un De Robien ;

- Achat d’un Scellier ;

- Achat d’un Borloo neuf ;

- Achat d’un monument historique ;

- Acquisition d’un immeuble en loi Malraux ;

- Possession d’un immeuble en nue-propriété sur lequel vous avez supporté des charges à la place de l’usufruitier bailleur.

Notez que si vous disposez de l’un de ces types de logement dans votre parc immobilier, vous devrez faire votre déclaration sur un seul formulaire 2044-S.

Le formulaire 2044 et 2044-S sont relativement semblables et si vous aviez l’habitude de déclarer votre cerfa 2044, cela ne vous perturbera pas de le faire à présent sur le 2044-S.

Formulaire 2044 ou 2044 EB ?

Le formulaire 2044 EB est un formulaire d’engagement de location. Il doit être complété et envoyé à l’administration fiscale si vous avez réalisé un investissement locatif défiscalisant comme par exemple :

- La loi Scellier

- La loi Pinel

- La loi Denormandie

Ce formulaire 2044 EB ne remplace pas la 2044, il faut l’ajouter à votre déclaration 2044.

Formulaire 2044 ou 2042 ?

Le formulaire 2044 permet de déclarer vos revenus fonciers au réel. Avec le formulaire 2042, vous pourrez déclarer vos revenus locatifs au micro-foncier.

Le formulaire 2044 doit être utilisé dans le cas de déclaration de revenus fonciers au réel.

Si vos revenus fonciers n’excèdent pas 15 000€ par an et que vos charges sont inférieures à 30% des revenus fonciers, il est préférable de retenir le régime micro-foncier. Dans ce cas, vous devrez déclarer vos revenus avec le cerfa 2042.

Attention, à moins de disposer déjà d’un bien immobilier déclaré au micro-foncier, vous ne pourrez pas déclarer vos revenus de SCPI au micro-foncier, même si les revenus annuels sont inférieurs à 15 000€.

Bonjour. J’ai un peu de mal à remplir ma déclaration. J’ai acquis en 2019 un bien sur Marseille pour un Pinel en VEFA. La livraison du bien initialement prévue fin 2020 est reportée début 2021 en raison d’intempéries et de Covid 19. J’ai eu des frais qui à priori sont à priori déductibles pour 2019: Primes d’assurance du prêt: 1312,38 euros, Frais de dossier du prêt: 500 euros, Crédit logement: 490 euros non récupérables, frais du réglement de copro: 156 euros. Sachant que la première déclaration pour le Pinel doit avoir lieu l’année de la réception avec le formulaire 2044 EB, ou dois-je mettre ces dépenses pour bénéficier de l’allègement fiscal (si c’est possible bien entendu ce qui semble être le cas). J’ai aussi un investissement Scellier intermédiaire livré en 2010 (j’ai donc rempli la case 7ZA avec le montant de l’investissement initial) pour une prolongation de 2×6 ans. Est-ce la seule démarche à faire ou dois-je reporter le montant de 15019 comme chaque année et si oui dans quelle case? Merci pour votre aide. Cordialement. Mr PERDRIX Patrick

Bonjour,

Vous devez effectivement reporter les charges déductibles de votre Pinel dès cette année.

Puisque vous avez déjà un Scellier intermédiaire, vous devez déclarer le Pinel également sur votre formulaire 2044 SPE habituel (c’est ce qu’indique la notice 2044 SPE : https://www.impots.gouv.fr/portail/files/formulaires/2044/2019/2044_2648.pdf)

Pour votre dernière question, vous pouvez vous aider de la notice de déclaration de la 2042 C, page 30 : https://www.impots.gouv.fr/portail/files/formulaires/2042/2020/2042_3047.pdf

Bien à vous

Cyrille