Vous avez déjà entendu parler de la holding patrimoniale ?

La holding patrimoniale est bien plus qu’un simple terme financier. C’est une stratégie puissante pour gérer et optimiser votre patrimoine.

En gros, c’est une société qui centralise vos actifs.

Pourquoi c’est génial ?

Elle vous offre une meilleure vue d’ensemble et facilite la prise de décision.

Mais attendez, il y a plus. Vous réfléchissez à transmettre votre patrimoine ? À le protéger ? La holding patrimoniale est votre meilleure alliée.

Elle permet une transmission en douceur tout en optimisant la fiscalité. De plus, elle apporte une flexibilité incomparable pour la gestion de vos sociétés et de votre patrimoine professionnel.

Alors, que vous soyez entrepreneur, investisseur ou simplement curieux, découvrez comment fonctionnent les holdings patrimoniales.

Vous apprendrez des astuces, des conseils et, surtout, pourquoi il pourrait être temps pour vous d’envisager cette stratégie.

Qu’est-ce qu’une holding patrimoniale ?

La holding patrimoniale, en des termes simples, est une société conçue pour détenir des parts dans d’autres entreprises. Imaginons-la comme une « société mère » qui possède plusieurs « sociétés filles » ou filiales.

L’unique raison d’être de cette société mère est de regrouper des participations, c’est-à-dire des actions ou des parts, de différentes sociétés sous son chapeau.

Ce n’est pas une entreprise traditionnelle en ce sens qu’elle n’a pas sa propre activité professionnelle.

Il y a deux grandes catégories de holdings patrimoniales. D’abord, il y a les « holdings passives« . Leur seul travail est de détenir des participations dans d’autres sociétés et de percevoir des dividendes.

Puis, il y a les « holdings animatrices » qui vont plus loin. Elles ne se contentent pas seulement de détenir des participations, elles jouent un rôle actif dans la gestion et la direction des sociétés filles.

Cela peut inclure la participation à la stratégie globale du groupe, le contrôle des filiales et même la fourniture de services internes tels que la comptabilité ou les ressources humaines.

L’un des avantages majeurs d’une holding patrimoniale est d’ordre fiscal. Certains régimes fiscaux favorables s’appliquent, en particulier, aux holdings animatrices, offrant ainsi des opportunités d’économies d’impôt.

Lorsqu’on parle de la forme juridique d’une holding patrimoniale, il n’y a pas de format unique. Vous avez plusieurs options : société civile, SAS, SARL, et d’autres encore.

Votre choix dépendra de vos objectifs, de la nature de vos activités et de la structure souhaitée pour votre patrimoine. C’est un processus délicat et chaque option a ses propres avantages et inconvénients.

📌 Il est donc vivement recommandé de consulter un avocat ou un conseiller en gestion de patrimoine spécialisé pour vous guider.

En résumé, la holding patrimoniale est une structure juridique essentiellement conçue pour gérer et augmenter un patrimoine. Elle sert de parapluie à plusieurs sociétés, permettant une consolidation du patrimoine tout en offrant des avantages fiscaux potentiels.

Choisir la forme juridique adéquate et comprendre la distinction entre holdings passives et animatrices est crucial pour tirer le meilleur parti de cette structure.

Pourquoi créer une holding patrimoniale ?

L’avantage principal de la holding patrimoniale est de diminuer votre impôt afin de faciliter le développement de votre patrimoine professionnel.

La holding patrimoniale vous apporte également des avantages en termes de gouvernance du groupe et de transmission.

Créer une holding permet de regrouper toutes vos participations sous une entité unique.

Vous pouvez ainsi avoir une meilleure vue d’ensemble, faciliter la gestion et même intégrer de nouveaux associés sans perdre le contrôle.

La fiscalité réduite de la holding patrimoniale.

Moins de fiscalité sur les dividendes

La holding patrimoniale est une structure fiscalement avantageuse. Elle reçoit des dividendes de ses sociétés filles qui, pour l’essentiel, ne sont pas imposés.

Prenons un exemple : sur 100.000 euros de dividendes reçus, seulement 5% (soit 5.000 euros) sont soumis à l’impôt. Le reste, 95.000 euros, est déduit du résultat de la holding.

En effet, en sa qualité d’associé, la holding patrimoniale perçoit des dividendes issus des participations dans des filiales.

Pour éviter une double imposition, les sociétés holdings soumises à l’impôt sur les sociétés bénéficient d’une exonération quasi-totale des dividendes qu’elles encaissent (source CGI, art. 216 – régime mère-fille)

| Encaissement des dividendes par une personne physique | Encaissement des dividendes par une holding à l’IS | |

|---|---|---|

| Résultat distribuable de la filiale après impôt sur les sociétés | 100 000 € | 100 000 € |

| Imposition de l’associé | -30 000 € (1) | -1 250 € (2) |

| Montant restant après impôt | 70 000 € | 98 750 € |

| (1) Les associés personnes physiques sont soumis à la flat tax de 30% sur leurs dividendes (2) La holding est soumise à un IS de 25% sur 5% du dividende |

Ce gain fiscal est intéressant pour l’entrepreneur : il lui permet de le réinvestir dans le développement du patrimoine professionnel (immobilier, financier, nouvelles entreprises, etc.).

L’ imposition de la cession des titres de participation de la holding patrimoniale

Vous vendez des titres et faites une plus-value ?

Bonne nouvelle ! Ces plus-values peuvent être exonérées d’impôt sur les sociétés. Mais attention, il y a des conditions à respecter.

Premièrement, si vous ne réalisez pas de plus-value, pas d’inquiétude. Vous ne paierez rien. Cependant, si vous faites une belle plus-value, il y a une opportunité d’exonération.

La règle ?

Vous devez avoir gardé ces titres pendant au moins 2 ans et que les conditions suivantes soient remplies :

- Détention d’au moins 5% du capital et des droits de vote de la filiale.

- Les titres doivent bien être inscrits comptablement comme titres de participation.

Dans ce cas, seuls 12% de votre plus-value sont imposables.

Prenons un exemple simple. Imaginons que vous vendez des titres d’une filiale. La plus-value est de 200 000 €. Vous devrez donc payer des impôts sur 24 000 € (12% de 200 000 €).

L’application du régime de l’intégration fiscale

L’intégration fiscale, qu’est-ce que c’est ? C’est un outil qui vous permet de voir toutes vos sociétés comme une seule unité pour les impôts (voir CGI, art. 223 A et suivants).

✨ Imaginez : tous les bénéfices et déficits de vos sociétés sont combinés. Ils forment un unique « résultat global ».

Des opérations spécifiques au sein du groupe sont équilibrées. Par exemple, lorsqu’il y a un versement de dividendes entre vos sociétés, 5% pour frais est complètement annulé.

Résultat ?

Une exonération intégrale d’impôt sur ces dividendes.

L’un des gros plus ?

Votre trésorerie se booste considérablement grâce à cette méthode.

Mais attention aux critères ! Pour en profiter, votre holding, souvent appelée « société mère« , doit posséder au moins 95% des parts, directement ou non, des sociétés que vous voulez intégrer. C’est un détail à ne pas négliger.

Une transmission simplifiée grâce à la holding patrimoniale

La holding patrimoniale facilite également la cession d’une entreprise.

Si vous apportez votre entreprise opérationnelle que vous comptez vendre à une holding, les plus-values réalisées lors de cette cession peuvent bénéficier d’un report d’imposition en vertu de l’article 150-0 B ter du Code Général des Impôts.

Le contribuable devra détenir au moins 33,33% des droits de vote de la holding ou des droits dans les bénéfices sociaux et qu’aucun autre associé ne détient plus de droits que lui.

Vous envisagez de transmettre votre entreprise à vos enfants ?

La holding patrimoniale pourrait être la solution.

Voici comment ça marche :

- Vous créez d’abord cette structure.

- Ensuite, vous y transférez votre entreprise.

- Résultat ? Vous détenez les actions de l’entreprise, avec un report d’imposition sur la plus-value.

- Mais ce n’est pas tout. L’étape suivante est de transmettre les titres de la holding à vos enfants. Ils deviennent ainsi propriétaires de votre entreprise, mais indirectement.

L’ avantage majeur : vous contournez les droits de succession. Vos enfants reçoivent l’entreprise sans fiscalité lourde.

C’est une stratégie astucieuse pour préserver votre patrimoine familial tout en bénéficiant d’avantages fiscaux.

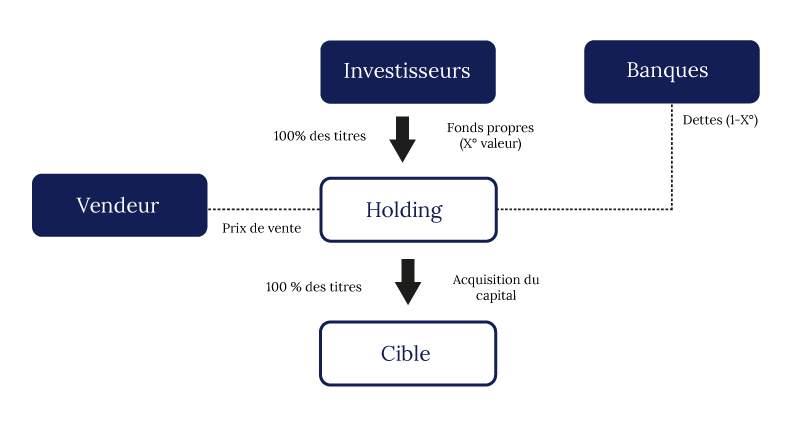

Le développement du groupe et l’effet de levier financier avec une holding patrimoniale

La holding familiale peut servir d’instrument pour accroître votre patrimoine.

Elle peut, par exemple, emprunter pour racheter d’autres sociétés, technique connue sous le nom de LBO (Leveraged buy-out).

Ce mécanisme offre un double avantage : fiscal, en permettant la déduction des intérêts d’emprunt, et financier, en remboursant l’emprunt avec les dividendes de la société acquise.

Dans un groupe intégré fiscalement, les intérêts d’emprunt sont déductibles, offrant ainsi une économie d’impôt.

👉 Si cette opération avait été réalisée par une personne physique (le dirigeant lui-même par exemple), cette déduction n’aurait pas été possible et la fiscalité serait plus importante par l’application du Prélèvement Forfaire Unique (30%) ou de l’impôt sur le revenu et des prélèvements sociaux (17,2%).

De plus, emprunter pour acquérir une société grâce à une holding permet d’obtenir des financements. En effet, la taille du groupe est rassurant pour les banques qui prêtent alors plus facilement.

Quels sont les risques liés à la création d’une holding patrimoniale ?

Vous pensez à créer une holding patrimoniale ?

Soyez prudent.

L’administration fiscale surveille de près. Un grand danger ?

L’acte anormal de gestion.

Les facturations entre votre holding et ses filiales sont dans le viseur. Elles doivent être justifiées, surtout pour les prestations de service.

Si votre holding refacture des frais à ses filiales, ayez des preuves. Une facture sans justification ? L’administration peut intervenir et vous pourriez avoir un redressement fiscal.

Conclusion

En somme, la holding patrimoniale offre une stratégie puissante pour gérer, optimiser et transmettre votre patrimoine tout en profitant d’avantages fiscaux significatifs.

Cependant, la prudence est de mise, car l’administration fiscale surveille de près. Consultez un expert pour maximiser les avantages tout en évitant les risques potentiels.

Cyrille est conseiller en investissements financiers membre de l’ANACOFI-CIF. Il dirige le cabinet de gestion de patrimoine Invest’Aide.