Je résume systématiquement mon métier à l’application de deux concepts fondamentaux.

Les intérêts composés et l’effet de levier crédit (nous aborderons ce dernier dans un autre article).

La notion d’intérêt composé est fondamentale. Au-delà de la simple augmentation de la rentabilité de son capital, la durée a également un impact exponentiel sur la création de patrimoine.

C’est d’ailleurs la raison pour laquelle je m’assure que mes clients aient bien compris ce concept. Et ce, dès le début des processus de rendez-vous.

La huitième merveille du monde

L’intérêt composé est la huitième merveille du monde. Celui qui peut bien comprendre l’intérêt composé en bénéficie, celui qui ne le comprend pas… le paie.

Le physicien Albert Einstein serait l’auteur de cette citation.

Vous allez comprendre très vite dans la suite de cet article pourquoi les intérêts composés sont probablement l’outil le plus puissant pour vous constituer du patrimoine avec un effort relativement modeste… Tant que vous suivez à la lettre les bonnes pratiques de l’investissement.

Votre vision linéaire des intérêts

En tant qu’être humain, nous avons une vision linéaire des événements quantifiables.

Par exemple, il vous paraît tout à fait logique qu’en voyageant deux fois plus vite, vous arriverez à destination plus tôt (car vous mettrez deux fois moins de temps à faire le même voyage).

A productivité égale, si on travaille deux fois plus, on abattra deux fois plus de tâches.

En épargnant deux fois plus longtemps ou avec un rendement deux fois plus élevé, vous vous attendez donc à obtenir un capital deux fois plus élevé.

Si cela reste vrai sur le montant épargné, la durée et le taux n’ont pas un impact linéaire mais exponentiel.

Un capital de 1 000€ placé à 5% générera 50€ la première année, 110€ la deuxième (et non 100€ !), 157€ la troisième etc. et 628€ la dixième année (et non 10 x 50 = 500€).

Ce même capital, placé à 10% générera 100€ la première année. Mais, la deuxième année les intérêts seront de 210€, la troisième année, 331€ et la dixième année, 1 590€.

On voit donc deux choses intéressantes :

- Au bout de 10 ans, un capital placé à 10% génère trois fois plus d’intérêts qu’un capital placé à 5%.

- Les intérêts générés sur deux ans sont supérieurs à deux fois les intérêts capitalisés sur une année.

Maintenant, il faut savoir qu’un capital de 10 000€ placé à 5% générera 500€ la première année, 1 100€ la deuxième année et 6 280€ la dixième année.

Cela signifie que si la durée et le taux ont un impact exponentiel sur le capital final, le montant initial a bien un impact linéaire.

Si vous voulez vous-même vérifier tous les calculs, vous pouvez utiliser ma calculette en ligne d’intérêts composés.

Votre comportement d’investisseur face aux intérêts composés

A ce stade, je vous ai montré que :

- Le taux a un impact exponentiel sur le capital final

- La durée a un impact exponentiel sur le capital final

- Le montant investi a un impact linéaire sur le capital final

On en déduit donc rapidement que le taux et la durée vous permettent de vous enrichir beaucoup plus que le simple montant que vous investissez.

Par conséquent, vous devez privilégier la durée d’investissement et le rendement si votre objectif est de construire le plus de patrimoine possible.

Et donc : investir le plus tôt possible et mettre votre capital à profit, sur des placements rentables.

L’optimisation de vos avoirs

Comme la grande majorité des Français, vous épargnez peut-être d’abord sur vos livrets et placements garantis. Quitte à avoir une épargne de précaution beaucoup trop élevée.

Le problème, c’est que l’excès de liquidité n’est pas productif et ne génère pas de valeur sur le long-terme. C’est autant d’argent qui n’est pas mis à profil pour construire ou sécuriser votre patrimoine (l’inflation étant bien supérieure aux taux servis par les placements sans risque).

Pour vous en rendre compte, je vais vous présenter le nombre 72.

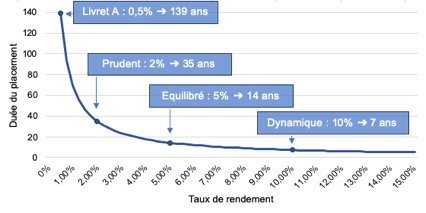

En divisant un rendement par 72, on obtient approximativement la durée nécessaire pour doubler un capital.

En entassant vos liquidités dans un Livret A, il faut faudra ainsi 140 ans pour doubler un capital.

Sur une assurance-vie au profil équilibré et avec un rendement prévisionnel de 5%, 14 ans suffiront pour transformer un capital de 50 000€ en 100 000€.

Et si vous êtes relativement long-terme et agressif ? Un rendement de 10% doublera un capital en seulement 7 ans (et donc le multipliera par 4 en 14 ans et par 8 en 21 ans !).

Soyez long-terme pour exploiter les intérêts composés

Au-delà du respect des cycles d’investissement, être long-terme vous permet d’exploiter au maximum les intérêts composés.

Car comme nous l’avons vu précédemment, il peut se passer quelques années (ou dizaines d’années), avant que l’impact des intérêts composés ne se fasse réellement sentir.

Dans l’exemple ci-dessous, je vais comparer le capital obtenu à 20 ans pour un placement de 50 000€, complété par des versements annuels de 10 000€.

La première année, les intérêts générés par un placement à 10% sont de 5 000€.

La vingtième année, ils sont de 80 000€ !

(si vous vous posez des questions sur la capacité à générer un rendement de 10% sur 20 ans, intéressez-vous à l’effet de levier du crédit immobilier).

La mise en application des intérêts composés

Les intérêts composés s’appliquent à tous les placements financiers ou immobiliers. Que ce soit par le biais du réinvestissement des intérêts générés ou de la valorisation du capital ou du bien immobilier.

Il ne s’agit donc pas d’un article qui vous démontre une application théorique.

Moi-même, j’ai pu voir son application concrète sur le patrimoine de mes clients (et du mien).

Cela a été le cas, par exemple d’un couple de jeunes quinquagénaires que j’ai reçu en clientèle.

Madame et Monsieur ont commencé à investir dans l’immobilier à 25 ans. Ils gagnent à eux deux 45 000€ annuel net. Soit un peu moins que le salaire médian français.

Et pourtant, à 52 et 51 ans, ils se retrouvent à la tête d’une dizaine de biens immobiliers. Ils ne sont pas héritiers mais ont simplement utilisé l’argent de la banque (remboursé par leurs locataires) pour atteindre des rendements supérieurs à 10%.

Sur 25 ans, le patrimoine constitué est impressionnant pour des revenus « modestes » : 1 700 000€.

Même chose pour un autre client que j’ai en tête : il avait « oublié » un petit capital laissé sur un compte-titre ouvert à 30 ans. 35 ans plus tard, le capital initial de quelques milliers de francs s’est transformé en 40 000€.

En savoir plus sur les intérêts composés

- Comment se créer un patrimoine lorsque l’on est jeune ?

- Comment développer son patrimoine ?

- Comment transmettre son patrimoine ?