Vous cherchez un calculateur de rentabilité locative ou un simulateur pour le calcul de l’impôt de la location d’un appartement ?

Vous êtes au bon endroit ! Nos calculateurs gratuits et professionnels vous permettent de réaliser des simulations de rentabilité locative en ligne ou sur Excel en quelques clics !

Kairos : notre simulateur de rendement locatif gratuit

Nous vous proposons une version en ligne pour effectuer vos simulations de rendement locatif.

Téléchargez notre simulateur d’investissement locatif gratuit afin d’obtenir un calcul de rendement locatif gratuit.

✅ Cette version de simulateur de calcul de rentabilité locative net ou brute peut être utilisée sur n’importe quel support : ordinateur, tablette ou smartphone. Il s’agit d’un tableau Excel d’investissement locatif gratuit, ce qui en fait un outil parfaitement compatible.

Voici une présentation de notre simulateur de rentabilité locative :

Voici une présentation de notre simulateur investissement immobilier en vidéo :

✅ Les points forts de l’outil Kaïros :

- Il vous permet de calculer avec précision la performance d’un investissement 🚀 : rendement locatif, plus-value, fiscalité… Vous pouvez générer de nombreuses simulations d’investissement immobilier

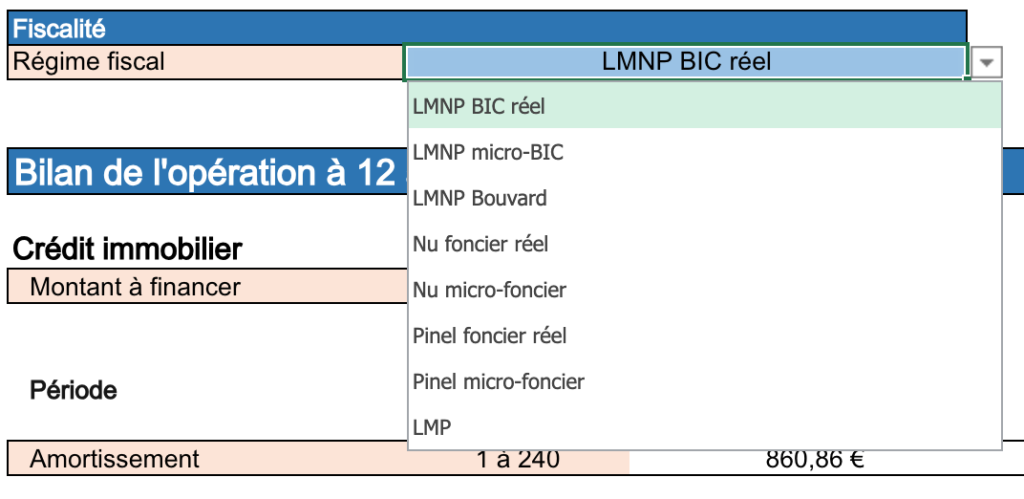

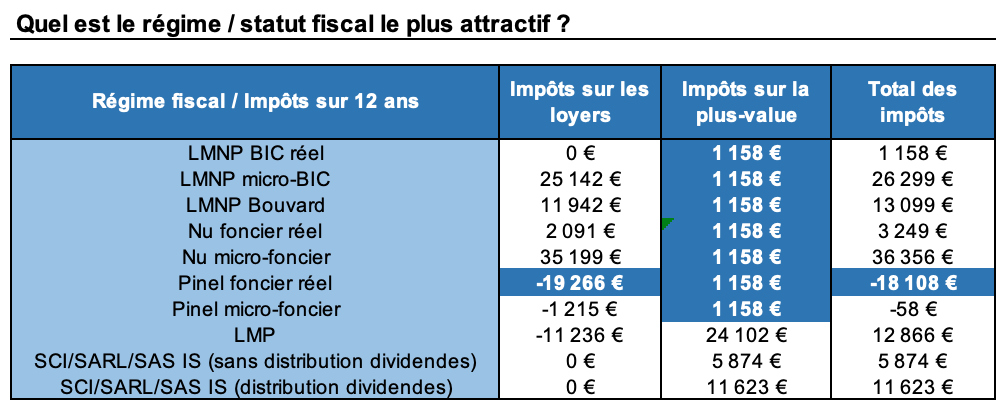

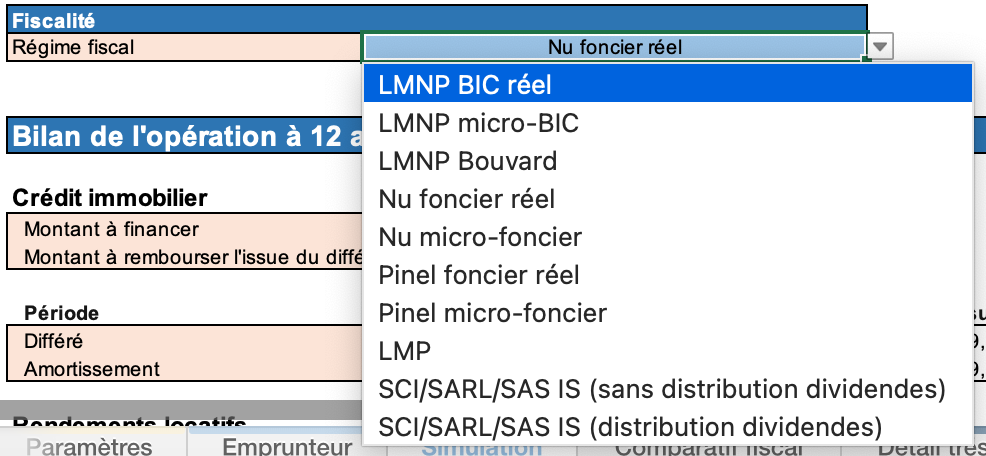

- Il est possible de simuler toutes les fiscalités 🔎 : foncier micro ou réel, LMNP micro ou réel, loi Pinel, Censi-Bouvard, sociétés à l’impôts sur les sociétés (SCI, SAS, SARL, etc.), sortie ou non des dividendes… toutes les simulations d’impôt à la location sont proposées ! Vous avez également un comparatif clair et visuel des différents montages fiscaux.

- De nombreux montages de prêts possibles, comme le crédit amortissable, avec différé total ou partiel ou le prêt in-fine.

- Le calcul de votre taux d’endettement avant et après l’opération : vous serez immédiatement si le projet est finançable ! 📈

- Un dossier complet à présenter à votre banque 📖 pour décrocher plus facilement votre prêt (et à de bien meilleures conditions !)

- Un simulateur d’investissement locatif Excel : la possibilité de l’utiliser hors-ligne et de conserver ses simulations. Vous pouvez également modifier les formules et adapter la simulation de rentabilité locative sur Excel et selon votre situation.

Les avis de notre communauté sur notre calculateur de rentabilité immobilier

Je trouve votre tableau de rentabilité locative excel incroyable ! Je l’utilise tous les jours pour mes clients

Alain, expert-comptable

Cet outil est précieux… il m’aide à y voir plus clair

Christophe, investisseur privé

Votre fichier de simulation est vraiment excellent !

Romain, conseiller patrimonial

Super ! Bon travail !

Alberto, investisseur privé

Un simple tableau Excel à remplir

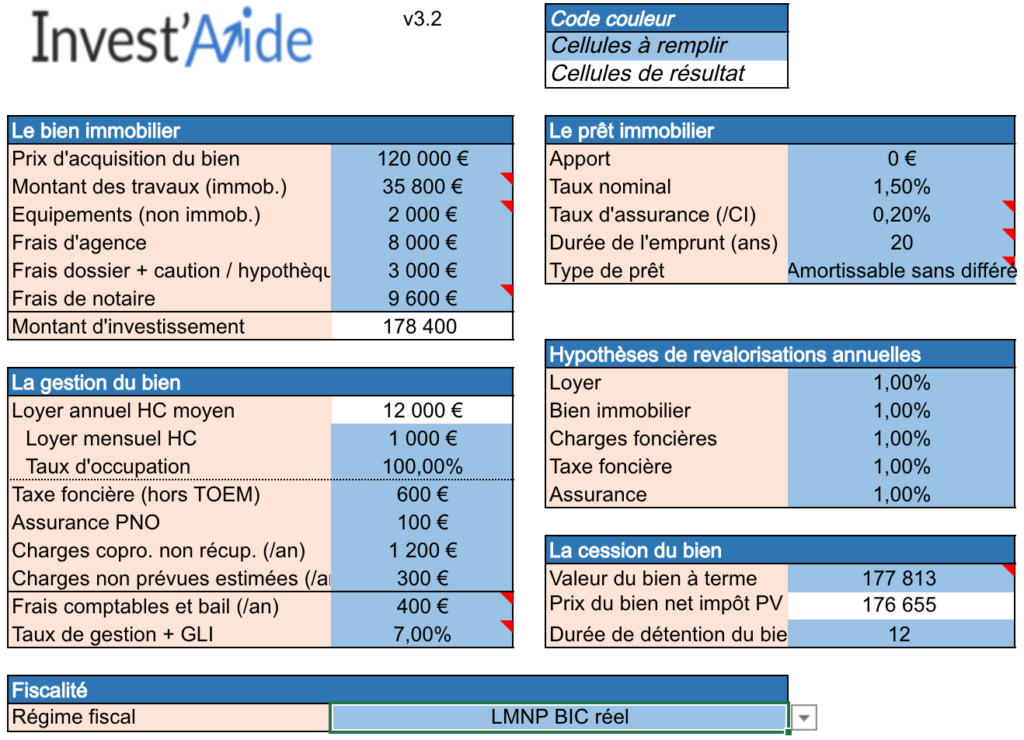

Notre tableau Excel de rentabilité locative est simple à remplir.

Vous devez seulement compléter quelques cases bleues pour faire une simulation d’investissement locatif rapide et complète.

- Un simulateur sur votre tableur Excel pour garder vos habitudes.

- Dupliquez le fichier à l’infini pour conserver tous vos calculs de rentabilité locative sur Excel

- Personnalisez-le à votre guise pour l’adapter à votre situation 📊

- Les formules et calculs de rentabilité locative du simulateur sont accessibles : vous gardez la main sur vos fichiers 👌

- Des simulations de rendement locatif accessibles n’importe où sur votre cloud 🌍

Des indicateurs simples et fiables pour vos calculs de rendement locatif

Kaïros est un calculateur de rendement locatif Excel qui vous permet de visualiser en un clin d’oeil toutes les informations dont vous avez besoin pour vous décider.

Est-ce un bon investissement ou non ? Les calculs de rentabilité locative sur Excel sont clairs et précis ! 👀

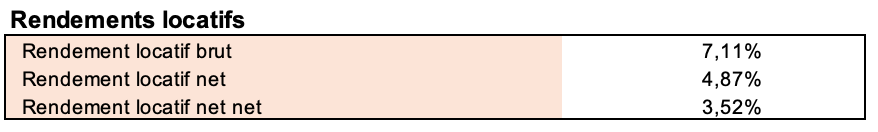

Le rendement locatif calculé instantanément

L’indicateur universel pour déterminer la rentablité de votre investissement locatif : le rendement brut, net de charges et de fiscalité

Le flux de trésorerie pour savoir si le projet est rentable

Effort d’épargne ou cash-flow positif ?

Déterminez en quelques clics le flux de trésorerie mensuel de votre projet locatif !

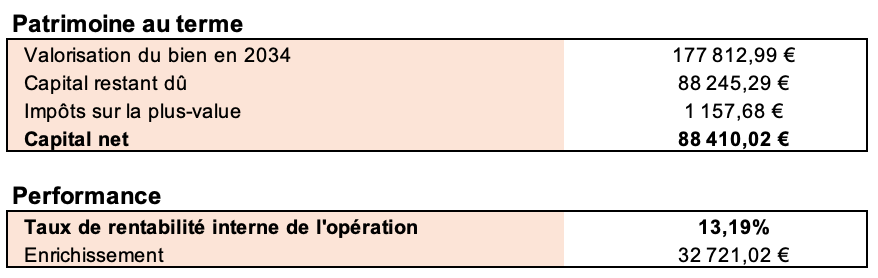

Le patrimoine créé pour vous projeter sur le long-terme

Vous pensiez que seul le rendement locatif comptait ?

Détrompez vous.

Vous devez prendre en compte toutes les dépenses et le prêt immobilier pour déterminer le patrimoine créé et le taux de rentabilité interne.

🔔 Des mises à jour à vie sur le calculateur de rentabilité locative

Le simulateur de calcul de rendement locatif net est mis à jour au fil des demandes des utilisateurs mais également lors de changement de règles fiscales. L’utilisateur à un accès à vie aux mises à jour. Il reçoit donc, dans sa boîte mail, la version du simulateur à jour dès qu’elle est publiée.

⭐ Les avantages d’un simulateur de rentabilité locative compréhensible et modifiable ⭐

La plupart des calculateurs de rentabilité immobilier simples que l’on trouve sur internet sont des applications en ligne.

Ils sont parfois simples d’utilisation mais les problèmes commencent lorsque l’on a une situation particulière : travaux supplémentaires prévus dans 2 ans, revente anticipée, hausse du loyer en cours d’année…

Ces spécificités sont rarement modifiables dans un simulateur de rendement locatif classique.

L’avantage de travailler sur un simulateur de rendement locatif sur Excel et sur un fichier non bloqué vous permet de modifier l’outil selon vos souhaits.

Par ailleurs, le simulateur de calcul de rentabilité locative n’est pas une boîte noire : tous les calculs de rentabilité locative sur Excel sont compréhensibles et les formules sont données en clair. Non seulement vous comprenez les formules mais en plus vous pouvez les adapter à votre situation.

Les fonctionnalités du calculateur de rentabilité locative

Le simulateur d’investissement locatif vous permet de faire différentes simulations d’investissement : LMNP, revenus fonciers, Pinel, SCI à l’IS, location saisonnière, etc.

Les simulations de revenus fonciers : tableau de calcul

Notre calculateur immobilier Excel Kaïros dispose d’un module de calcul des revenus fonciers : loyers, charges courantes et d’entretien, charges financières, etc.

Vous pourrez ainsi obtenir le tableau de calcul des revenus fonciers nets imposables pour le calcul de votre impôt foncier et des prélèvements sociaux.

Le tableau amortissement LMNP Excel

Utiliser un simulateur LMNP Excel gratuit vous permet également d’afficher un tableau d’amortissement.

L’amortissement fiscal est un principe comptable qui vous permet de générer des charges supplémentaires, déductibles de vos revenus locatifs.

Votre imposition sur le revenu et vos prélèvements sociaux (CSG CRDS) est donc plus faible grâce aux amortissements.

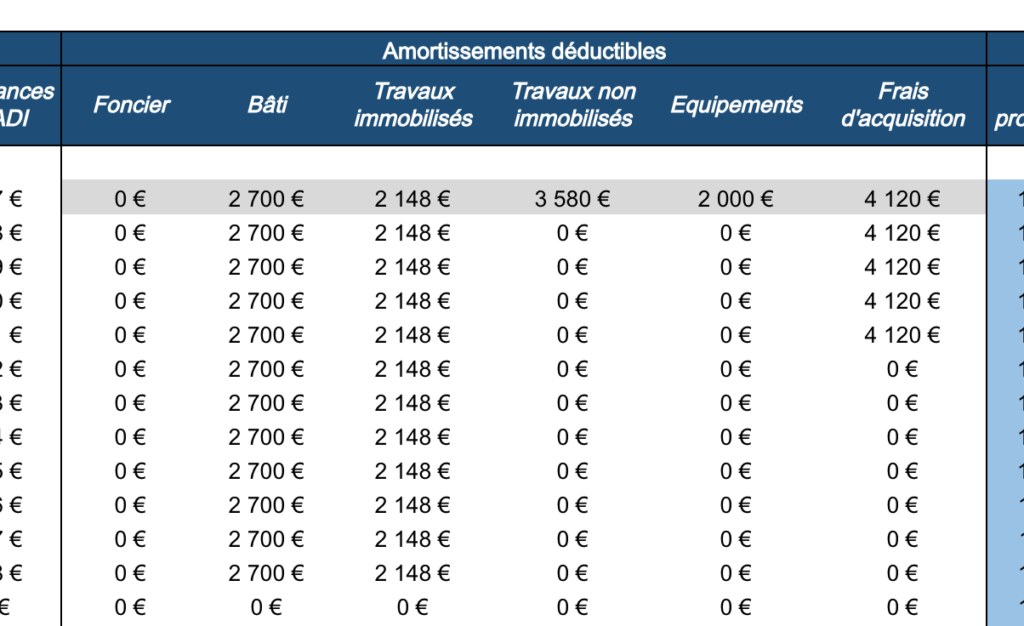

Notre simulateur de calcul de rendement locatif net vous permet d’afficher les amortissements comptables de votre location meublée LMNP :

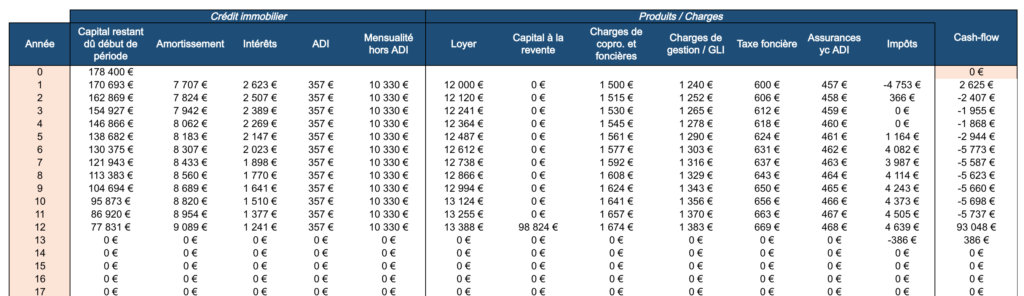

Kaïros affiche, année par année, le montant des amortissements ainsi que toutes les autres charges financières. Vous aurez ainsi un résultat fiscal fiable et proche de la réalité.

Le calculateur de rentabilité locative pour une location saisonnière

Il est possible de simuler un investissement locatif en location saisonnière avec Kaïros.

Entrez les informations du bien immobilier, du crédit immobilier et indiquez le régime meublé LMNP :

Le simulateur effectue le calcul de l’impôt pour la location de l’appartement. Vous aurez également les flux de trésorerie (cash-flow) et la rentabilité de l’opération.

Comparaison et simulation de l’impôt pour la location

Si vous ne savez pas quel régime fiscal retenir, le simulateur de rentabilité locative propose un module pour comparer tous les régimes fiscaux. Vous découvrirez ainsi quel investissement locatif réaliser :

Vous cherchez un simulateur SCI IS gratuit ?

Notre simulateur d’investissement locatif vous permet de calculer la rentabilité locative d’un bien immobilier logé dans une SCI à l’IS.

Une SCI à l’IS est une société civile qui vous permet d’investir dans l’immobilier avec plusieurs associés.

Les investisseurs bénéficient d’une fiscalité à l’impôt sur les sociétés (IS), ce qui peut être intéressant dans le cas d’achat d’immeubles de rapport ou de biens immobiliers générant des revenus fonciers.

Notre calculatrice de rentabilité locative vous permet de faire toutes les simulations et calculs pour prendre les meilleures décisions d’investissement. conditions imbattables.

Peut-on utiliser cet outil Excel pour une opération de marchant de bien ?

Notre simulateur d’investissement locatif pourrait s’apparenter à un tableau Excel marchand de biens gratuit. Cependant, il a été conçu pour de l’investissement et de la gestion locative et non de l’achat-revente que pourrait faire un marchand de biens.

Si vous comptez réaliser un investissement et une revente à terme de manière non-professionnelle, cela fonctionnera car l’outil utilise la fiscalité relative au particulier ou aux sociétés qui n’ont pas vocation à faire de l’achat-revente.Néanmoins, si vous êtes une société de marchand de biens professionnelle, nous vous recommandons plutôt de nous contacter afin que l’on apporte des modifications sur-mesure à l’outil afin d’en faire un tableau Excel marchand de biens.

Bonjour, je trouve votre simulateur très complet et très intéressant, par contre, sauf erreur de ma part, il manque la possibilité d’inscrire plusieurs prêts avec plusieurs taux éventuellement pour le même projet, afin de compléter au mieux le simulateur.

Bonjour Etienne,

Très bonne remarque ! A ce jour, seul le tableau de bord immobilier (TBI) permet de renseigner plusieurs prêts.

Néanmoins, dans le cadre de prêts « gigognes » (imbrications de prêts permettant de lisser la mensualité), on peut facilement déterminer un prêt équivalent qui peut être renseigné dans le logiciel.

Cyrille

EDIT du 08/07/2021 : Le logiciel permet à présent de renseigner plusieurs prêts.