Face aux inquiétudes qui pèsent sur le régime de retraite français, les investisseurs cherchent une solution pour financer leur retraite.

Parmi les différents placements, l’investissement en SCPI est selon moi l’une des meilleures solutions pour vous apporter une régularité dans le versement des dividendes, une forte diversification et une prise de risque limitée.

La solution idéale pour la retraite donc ? Je vous l’explique dans cet article.

Pourquoi la SCPI est adaptée pour la retraite ?

Je vous explique pourquoi la SCPI me paraît comme étant le meilleur placement pour financer sa retraite.

La diversification des SCPI pour réduire le risque

Les Sociétés Civiles de Placements Immobiliers présentent un premier avantage de taille par rapport à un investissement locatif traditionnel : son haut niveau de diversification.

En achetant seulement une part de SCPI (quelques centaines d’euros), n’importe quel investisseur va pouvoir diversifier son investissement sur plusieurs dizaines (voire centaines) d’immeubles et de locataires.

La diversification d’une SCPI permet de répartir le risque locatif sur un nombre important d’unités locatives. En construisant une allocation de SCPI adaptée, vous augmenterez le nombre d’immeubles et de locataires sur des zones géographiques et des secteurs d’activités différents.

Lorsque l’on investit dans la SCPI pour sa retraite, et plus généralement pour percevoir des revenus, cette diversification permettra de procurer une stabilité dans le versement des loyers (dividendes).

Déléguer la gestion locative grâce à la SCPI

Avouez que la gestion locative, ça ne fait pas rêver.

Entre la recherche des locataires, les entrées et sorties, les relances en cas d’impayés ou les dégradations… C’est beaucoup de temps et d’énergie ! Même si la gestion locative d’un bien immobilier peut très facilement être déléguée, vous serez inévitablement dérangé pour une fuite d’eau ou un remplacement de cumulus.

Avec la SCPI, exit la charge mentale de la gestion locative. Le gérant de la SCPI s’occupe de tout : achat des biens (et éventuellement sa revente), recherche de locataires, collecte des loyers etc.

Lorsqu’on veut profiter à 100% de sa retraite, la SCPI est la solution idéale qui vous permet d’obtenir des loyers de manière totalement automatisée.

La SCPI est un placement au profil de risque « prudent »

Lorsque je conseille un placement immobilier ou financier à un client, je vérifie systématiquement son profil de risque. C’est-à-dire son appétence au risque.

Dans l’univers de l’investissement, plus vous prenez de risque et plus vous pouvez vous attendre à obtenir un rendement élevé en retour.

Or, un retraité peut difficilement prendre un risque important sur son capital. Notamment parce qu’il est dans une phase de gestion patrimoniale (et non de construction patrimoniale avec un horizon de placement long).

La SCPI, c’est probablement le placement proposant un rendement extrêmement attractif pour une prise de risque limitée. Un excellent couple risque/rendement comme on dit dans le jargon financier. Et donc parfait pour les retraités.

Comment investir dans des SCPI pour sa retraite ?

En fonction de votre horizon retraite et de vos capacités d’investissement, plusieurs solutions s’offrent à vous.

Vous souhaitez des revenus immédiats

Si vous êtes à la veille de votre retraite et que vous avez constitué ou perçu un capital à investir, vous devrez investir dans des SCPI « au comptant ». Vous percevrez donc immédiatement des revenus (ou dans quelques mois, en fonction du délais de jouissance de la SCPI).

Les revenus de la SCPI vous seront ensuite versés trimestriellement. Si votre fiscalité à la retraite est importante, tournez-vous vers des SCPI internationales qui vous permettront de profiter d’une convention fiscale plus attractive. Le rendement net de fiscalité sera ainsi plus élevé qu’une SCPI française.

Vous avez un capital à investir et vous souhaitez des revenus dans plusieurs années

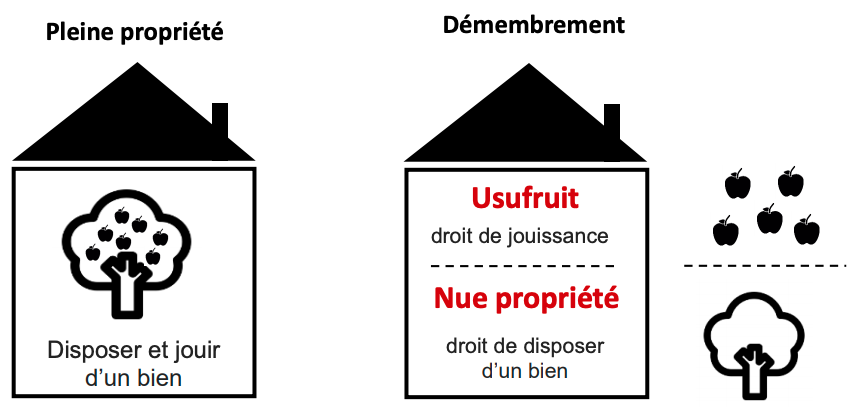

Si vous disposez d’un capital et que votre horizon retraite est dans 3, 4, 5 ou encore 15 ans, préférez les SCPI en démembrement.

En achetant des parts de SCPI en nue-propriété, vous ne percevrez pas de revenus le temps de votre activité professionnelle (qui vous rapporte des revenus et rend donc les dividendes de la SCPI pas nécessaires).

En contrepartie, vous bénéficierez d’une décote à l’achat sur le prix des parts. Un rapide calcul vous permettra de voir que le rendement d’une SCPI en nue-propriété est plus élevé que celui issu des revenus d’une SCPI en pleine-propriété (net de fiscalité).

Si vous n’avez pas de capital à mobiliser et que vous horizon retraite est supérieur à 15 ans, vous pouvez acheter des SCPI à crédit.

Dans ce cas, les loyers de la SCPI vous permettront de financer en très grande partie la mensualité du crédit ainsi que la fiscalité (qui dépend de votre propre situation).

Recourir à l’emprunt immobilier pour acheter des SCPI est une solution efficace pour construire un capital rapidement et efficacement. C’est ce que l’on appelle l’effet de levier du crédit.